Presentado por:

¡Buenas y feliz 2024! Imagino que ya se les pasó la resaca, así que arranco con una pregunta al grano: ¿habrá acuerdo en pensiones o un pacto fiscal? Puedes responder con un simple SÍ o No en este enlace. Me reinteresa tu opinión.

- El año arrancó con el pie derecho y todo indica que, salvo una catástrofe en las cifras de diciembre, la economía cerrará el año sin haber experimentado una contracción. La actividad económica de noviembre (Imacec) creció 1,2% anual y 0,3% mensual, por sobre lo anticipado. En el mercado dicen que esta cifra asegura un crecimiento del PIB nulo durante 2023 o incluso un leve crecimiento de 0,1%. Para 2024 se proyecta un crecimiento de entre 1,7% y 2% y con la inflación volviendo al 3% en la primera mitad del año.

- Eso no implica que estemos en la antesala de un boom. El Santander enfatiza que la demanda interna todavía sigue débil, “por lo que el crecimiento futuro estará muy condicionado a lo que ocurra ahí, particularmente ante la debilidad que continúa en el mercado laboral que podría frenar el dinamismo del consumo”. Anticipa un nuevo recorte de la Tasa de Política Monetaria de 0,75 en la reunión de enero del Consejo del Banco Central.

- Un tema que preocupa: la billetera fiscal. ItaúChile estima que, en la segunda mitad del mes, Hacienda tendrá que salir a colocar deuda, ya que a noviembre de 2023 había poca plata en caja. Ahí veremos si las advertencias de las clasificadoras de riesgo golpean el costo financiero de los bonos soberanos chilenos. O sea, si el mercado está cobrando intereses más altos para prestarle plata a Chile.

En esta edición estreno 2024 de El Semanal Exprés: el año de la verdad para el mercado de deuda privada, donde miles de millones a repactar con tasas aún altas tienen nerviosos a las AFP, family offices, los factoring y fondos mutuos; y las dos lecturas que hay acerca de la propuesta de la CPC para destrabar el pacto fiscal.

- Además, US$ 6.000 millones de deuda: las generadoras salieron a presionar al Gobierno para que descongele las tarifas eléctricas, que se encuentran en dicho estado desde el estallido social; el Banco Central preocupado por las filtraciones; y las especulaciones que circulan sobre por qué Eduardo Bitran salió a aclarar su rol en el acuerdo Codelco-SQM.

Antes de seguir, piensa en sumarte a nuestra comunidad y Suscríbete a El Mostrador Semanal y a la versión Exprés. No te vas a arrepentir.

1

2024: PRUEBA DE FUEGO PARA INDUSTRIA DE DEUDA PRIVADA

En el mercado no hay dos visiones: 2024 será una prueba de fuego para el mercado de deuda privada en Chile. Los más expuestos son fondos de inversión, aseguradoras, family offices, los factoring y AFP.

- Cuál es el temor.Hay miles de millones de deuda en pesos que enfrentan vencimientos este año y con tasas de interés que siguen altas. El nerviosismo es que los prestamistas puedan enfrentar una ola de quiebras y clientes morosos. El problema podría afectar a estos fondos, dejando a los de pensiones, aseguradoras y otros fondos de crédito privados con pérdidas importantes. Ya los factoring han mostrado importantes alzas en morosidad a 30, 60 y 90 días en la segunda mitad del año pasado.

Un temor adicional es que los factoring y el resto de las instituciones financieras no bancarias han visto el costo de fondeo dispararse en los últimos 20 años y eso los hace aún más vulnerables. Las tasas y costos vienen a la baja este año, pero a un ritmo lento y dispar, aseguran los expertos.

No hay cifras oficiales sobre el total que vence este año, pero no es menor. Según la Asociación Chilena de Administradoras de Fondos de Inversión (Acafi), al fin del tercer trimestre del año pasado había 177 fondos de inversión públicos, los que administran US$ 6.460 millones en activos. Los fondos de deuda privada que rastrea la Acafi incluyen financiamiento directo para vivienda, sector inmobiliario, automóviles y maquinaria, facturas y deuda de corto plazo, entre otros. Los fondos destinados a facturas y deuda de corto plazo administran US$ 1.168 millones (de los US$ 6.460 millones).

- El negocio de deuda privada y los factoringestá llenando un vacío dejado por bancos y otras entidades de crédito más reguladas, proveyendo préstamos a pequeñas y medianas empresas. En Chile se enfoca principalmente en los mercados de la construcción, inmobiliario, créditos para automóviles y facturas. Para los inversionistas, ofrecen retornos superiores al mercado, pero con más riesgo.

- Un reportaje de hace unos meses de Bloombergdice que las AFP tienen una exposición que crece, pero es pequeña. A fines del segundo trimestre de 2023, administraban US$ 192.000 millones en activos totales, de los cuales US$ 109.000 millones estaban invertidos en Chile y, de ese monto, cerca del 2% está invertido en activos alternativos chilenos, incluida la deuda privada. Pero a fines de 2019 la cifra era de 0,8%. Hace unos años que las AFP presionan para poder aumentar su exposición a los activos alternativos, dentro de los cuales está la deuda privada. El límite actualmente oscila entre el 5% para los fondos más conservadores y el 13% para los más riesgosos.

- El reportaje de Bloomberginforma que el segmento de mayor crecimiento de los fondos se observó en los de deuda de corto plazo y facturas, con un 14% desde 2022, alcanzando los US$ 1.200 millones en el segundo trimestre del año pasado, seguidos por los créditos para vivienda, con un crecimiento del 13% a US$ 1.600 millones.

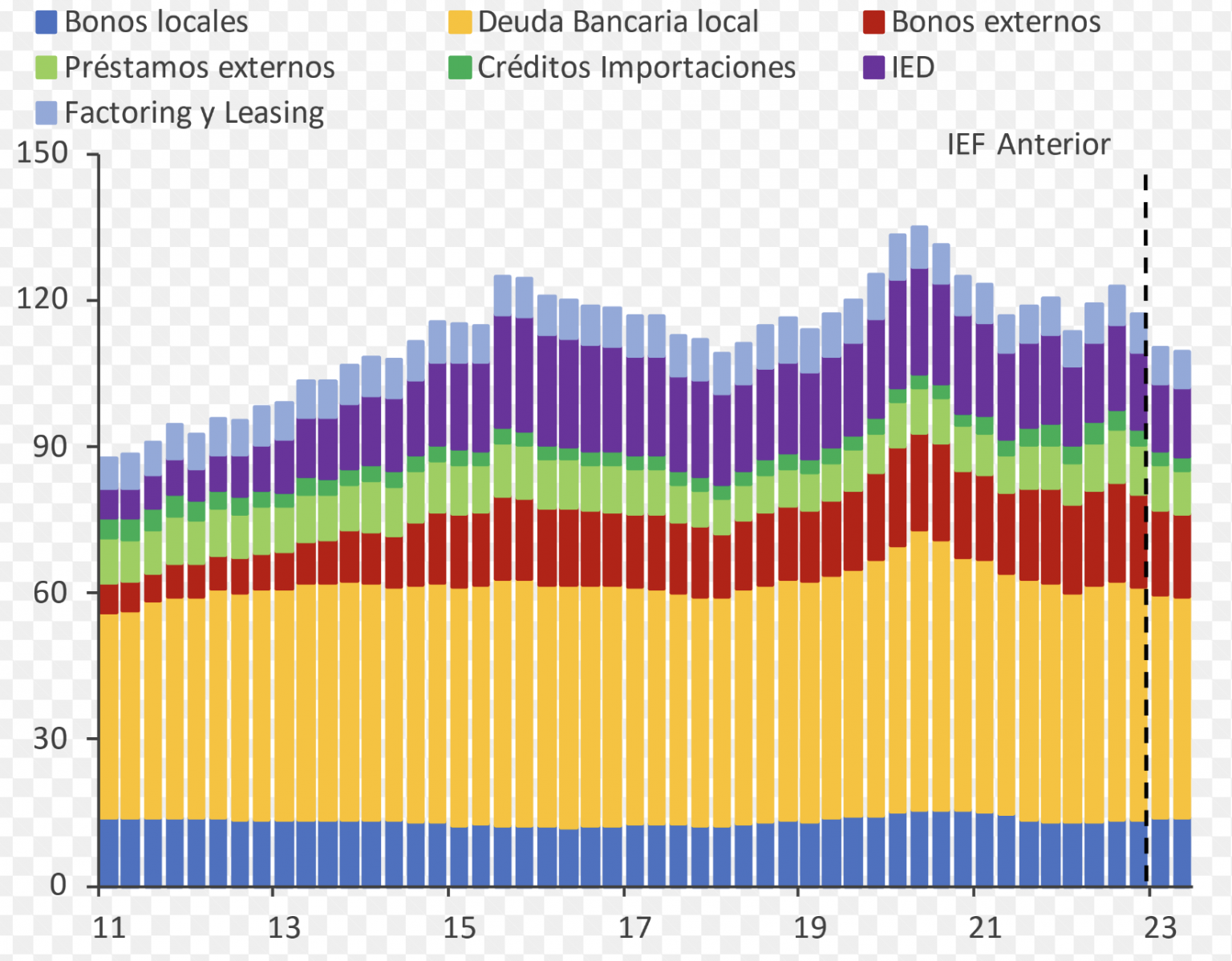

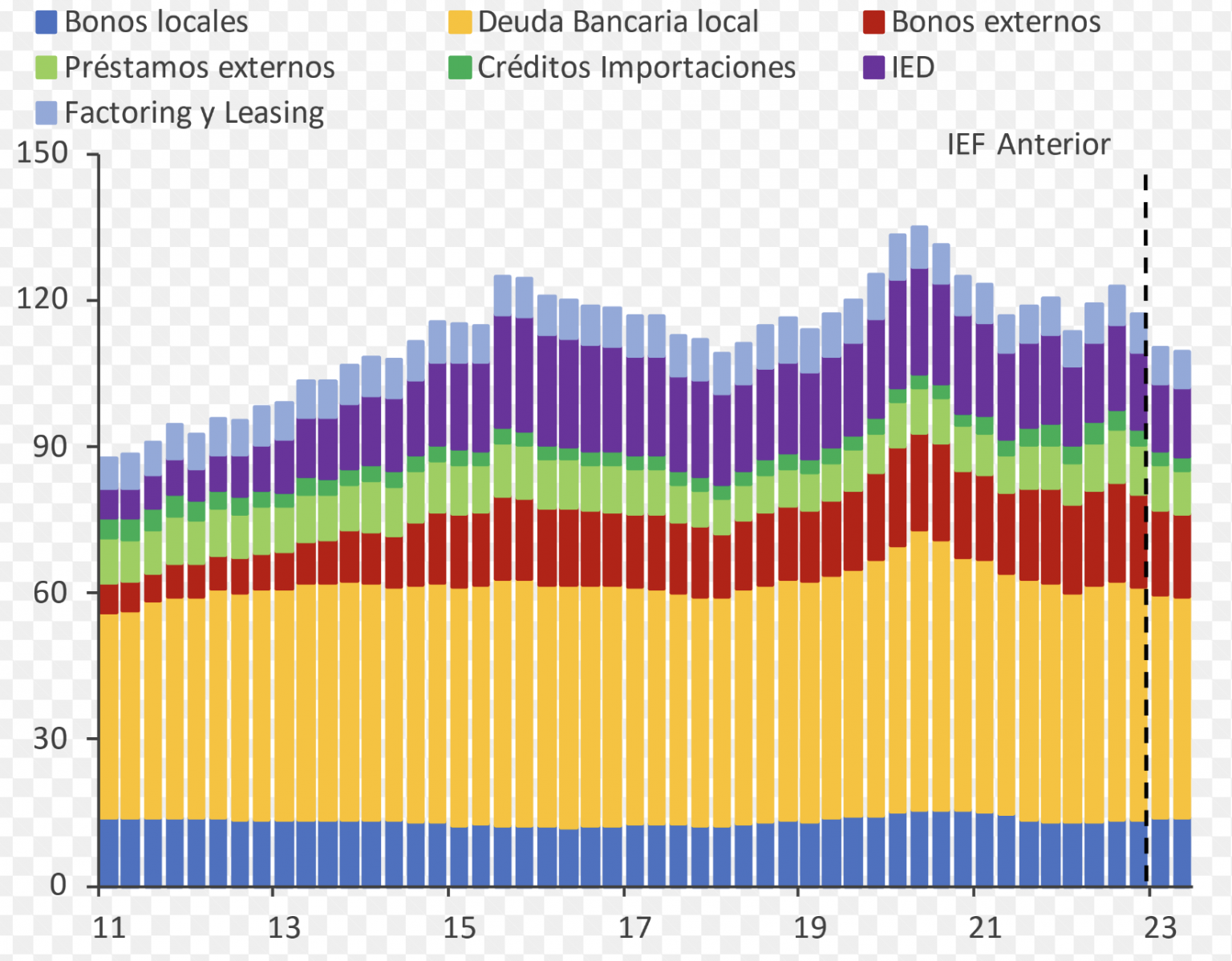

El Informe de Estabilidad Financiera (IEF) del Banco Central contiene un capítulo sobre usuarios de créditos, donde es posible ver las distintas fuentes de financiamiento de las empresas. Y de acuerdo al IEF del segundo semestre de 2023, la principal fuente de financiamiento de las empresas fue la banca local, seguida por bonos externos y locales. En el 30% restante participan diversas fuentes, incluyendo deuda privada. El factoring, junto al leasing, concentran el 7% del total.

En el mercado dicen que el problema no amenaza al sistema, pero sí es algo que están monitoreando con atención. “El problema es que sabemos de cuántos miles de millones de pesos estamos hablando y eso es lo que da más miedo”, señala un administrador de fondos. El gerente de inversiones de una aseguradora agrega que hay razones para estar preocupados, pero que es optimista en que durante la segunda mitad del año el mercado “habrá capeado la ola”.

- Desde una de las AFP señalan que el problema existe, pero para la industria de los fondos de pensiones la exposición es mínima e históricamente los retornos han sido buenos.

- Un socio de una de las administradoras de fondos locales afirma que todo el mercado está asustado. Un rival de otra AGF reconoceque “si hay una ola de quiebras… cae todo”, pero matiza diciendo que cree que “ya ha corrido harta sangre, sobre todo en el mundo inmobiliario”. Y agrega que “el problema de esa industria es que las tasas hipotecarias siguen altas y las empresas del rubro se financian principalmente a corto plazo y la Tasa de Política Monetaria subió mucho, por lo que los costos financieros han hecho poco viables proyectos”.

- Para leer la historia completa,Suscríbanse a El Mostrador Semanal y súmense a nuestra comunidad.

2

EL SILENCIO DE HACIENDA A LA PROPUESTA DE LA CPC

Qué pasó. El año arrancó a toda velocidad. Este martes los gremios empresariales presentaron su alternativa al pacto fiscal que propone el ministro de Hacienda, Mario Marcel. La CPC y la Sofofa lideraron la ofensiva mediática en El Mercurio (qué sorpresa), que los empresarios presentan como una propuesta pro crecimiento y de apertura al diálogo.

En La Moneda no hubo mucho entusiasmo y, hasta el cierre de esta edición de El Semanal Exprés, Hacienda no había dicho ni pío. La ministra vocera de Gobierno, Camila Vallejo, fue crítica y dio a entender que es más de lo mismo. Pero desde ya hay empresarios que dicen que esa es una interpretación simplista. Y algunos leen que el silencio de Marcel hasta ahora es una señal de que en Hacienda no ven la propuesta como un portazo, sino quizás como una oportunidad.

- Cuáles son los puntos importantes. Proponen una rebaja del impuesto a las empresas desde 27% a 23%, un techo a la tasa combinada marginal en 35% (en vez de 44,45%) y ampliar la base tributaria del país. O sea, que un mayor número de personas, las de ingresos medios, tribute en el impuesto a la renta, algo que la OCDE y el FMI vienen aconsejando hace tiempo. El impuesto corporativo promedio de las economías de la OCDE es de 25,5%.

- En Chile quienes ganan menos de $850.000 al mes no pagan impuesto a la renta y el Gobierno de Gabriel Boric ha prometido que cualquier reforma no afectará a las capas medias y bajas. De acuerdo con cifras de diferentes analistas, el 75% de quienes trabajan en Chile no paga impuesto a la renta. En la OCDE la cifra es inversa: el 75% sí lo paga y representa el 24% de los ingresos fiscales. En Chile, apenas el 10%.

La verdad de la milanesa es que, si nos comparamos con economías de la OCDE, las empresas en Chile pagan más impuestos, pero menos gente paga el impuesto a la renta.

- Las diferencias con la propuesta de Marcel. Hacienda busca recaudar el equivalente a 2,7% del PIB en seis años, aumentando los impuestos a los ingresos de los más ricos y recortando la tasa a las empresas, pero a 25%. En La Moneda insisten en que es necesario aumentar impuestos para, entre otras cosas, financiar la PGU y para que en los próximos años llegue a $ 250 mil, que es el compromiso.

Cómo cuadrar el círculo. El argumento político de los últimos gobiernos para no expandir la base tributaria es que las clases medias no perciben los beneficios de tener una educación, salud y pensiones de calidad y dignas provistas por el Estado, a diferencia de los países desarrollados, y tienen que pagarlas de su bolsillo a privados (AFP, isapres, colegios). Es la gran diferencia. Pero se convierte en un caso del huevo o la gallina.

Para leer la historia completa, Suscríbanse a El Mostrador Semanal y súmense a nuestra comunidad.

Un mensaje de SQM

Para más información haz click en la imagen

Dow Jones reconoce a SQM en su principal índice mundial de sustentabilidad

- A finales de 2023 SQM fue reconocida por el Índice Dow Jones de Sustentabilidad™Mundial (DJSI), el que es elaborado por S&P Dow Jones Índices, siendo el principal proveedor mundial de índices que incluye a los líderes mundiales en sustentabilidad.

- El DJSI evalúa varias áreas, incluyendo gobernabilidad, impacto ambiental y asuntos sociales. Por ello, la inclusión de SQM representa una prueba más de las prácticas de sustentabilidad de la compañía como líderes en el sector, siendo el primer productor de litio que figura en el índice mundial.

- La minera no metálica está comprometida con la minería sustentable y el apoyo al progreso humano. Esto se confirma con su historial de producción responsable en cinco líneas de negocio: Nutrición Vegetal de Especialidad, Yodo y Derivados, Litio y Derivados, Potasio y Sales Solares.

- SQM aspira a producir productos de litio neutros en carbono para el año 2030 y así lograr la neutralidad de carbono en toda la empresa para el año 2040.

Además de los compromisos de reducción de carbono, la empresa ha reducido su consumo de agua continental en un 50% en el Salar de Atacama desde el año 2020 y se ha comprometido a reducir el uso de agua continental en un 65% en toda la empresa para el año 2040.

3

SIN TACOS NI CORBATAS, EXPRÉS

– Un costo político que tendrá que asumir La Moneda. Esta semana las generadoras salieron a presionar al Gobierno para que cumpla su promesa e ingrese el proyecto de ley para descongelar las tarifas eléctricas. Estas se encuentran congeladas desde 2019, durante el estallido social.

- Deuda crece US$ 3 millones al día.El gremio de las generadoras afirma que el congelamiento en las alzas de las tarifas que se cobran a los clientes regulados se ha traducido en una deuda que ya supera los US$ 6.000 millones, considerando intereses y reajustes.

- El año pasado el ministro de Energía, Diego Pardow, prometió en el Senado ingresar un proyecto de ley para estabilizar los precios de la electricidad, normalizar las tarifas de distribución gradualmente y abordar el pago de la deuda.

Para entender el problema político que esto significa para La Moneda, Suscríbanse a El Mostrador Semanal y súmense a nuestra comunidad.

– Eduardo Bitran sale a aclarar su rol en el acuerdo Codelco-SQM. El jueves de la semana pasada, El Mercurio publicó un reportaje con la trastienda de las negociaciones que llevaron a un acuerdo preliminar en el que, a partir de 2031, la minera estatal pasa a controlar la explotación del litio en el salar de Atacama. El reportaje decía que Bitran, extitular de Corfo y actual director de Codelco, fue clave en el acuerdo y que participó en varias reuniones de negociación reservadas directamente con el equipo de SQM.

- Pero parece que no fue así. Bitran –el artífice del acuerdo que sacó a Julio Ponce del directorio de SQM en 2018 y que logró un aumento en lo que recauda el fisco chileno por el litio– escribió una carta para desmentir cualquier rol directo en las negociaciones entre Codelco y SQM. Aclaró que su papel se limitó a asesorar al equipo negociador como parte de un comité de directores. O sea, no fue negociador directo con SQM y actuó solamente en su rol institucional, como director.

- La lectura del mercado:Bitran se está protegiendo en caso de que el acuerdo se caiga y no quiere quedar como uno de los que lo negoció. Mal que mal, en el directorio él votó en favor del pacto, en una decisión unánime. El voto de Bitran le da cobertura a Máximo Pacheco en medio de algunas de las críticas al acuerdo. Desde la izquierda se le abre un flanco político. En el mercado algunos hubiesen preferido una licitación, critican lo que pagó SQM y la falta de transparencia.

– Banco Central parece estar preocupado por filtraciones. Dos altas fuentes del BC cuentan que en diciembre Javier Cruz, el Oficial de Cumplimiento de la institución, comenzó a dar una serie de charlas al personal sobre las condiciones de difusión y comunicación que dicho personal tendrá para vincularse con la información de la que disponen. Aseguran que implica nuevas restricciones sobre qué pueden decir y con quiénes hablar.

- Un año complicado.A pesar de haber cumplido su misión de controlar la inflación y moderar parte de la volatilidad cambiaria, el Banco Central ha sido blanco de críticas en 2023 por una política de comunicación a veces poco clara y que en momentos confundió al mercado. También se filtraron problemas y divisiones internas.

- La respuesta del BCCh. Consultado el ente emisor, asegura que “no es efectivo que hayamos dado a conocer nuevas condiciones de difusión y comunicación para los trabajadores del Banco. La actividad que lideró Javier Cruz fue el lanzamiento del documento Código de Ética, denominado Código Central, dicho código consolida en una sola publicación con lenguaje más simple y con ejemplos las normativas que ya teníamos como institución”.

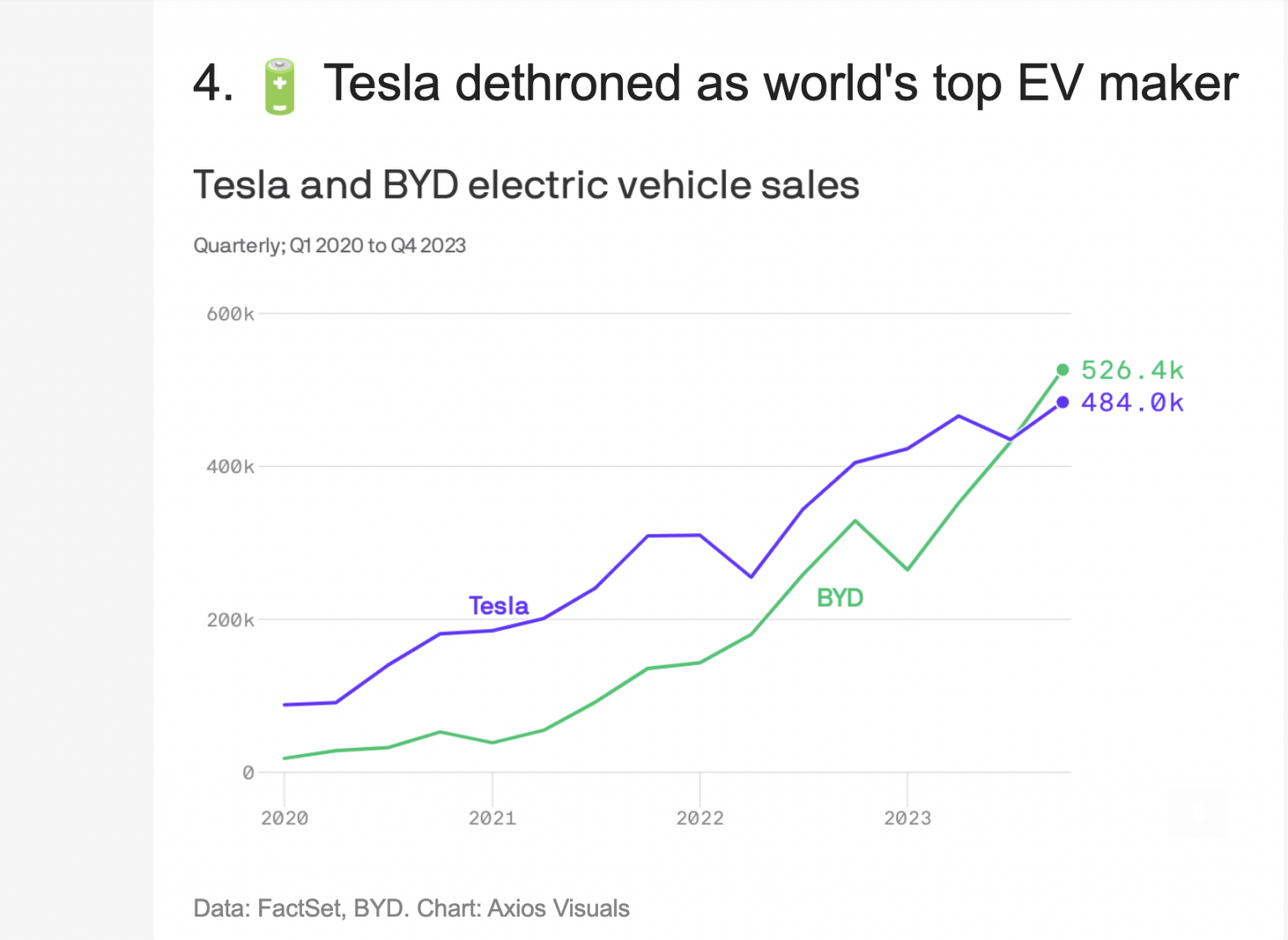

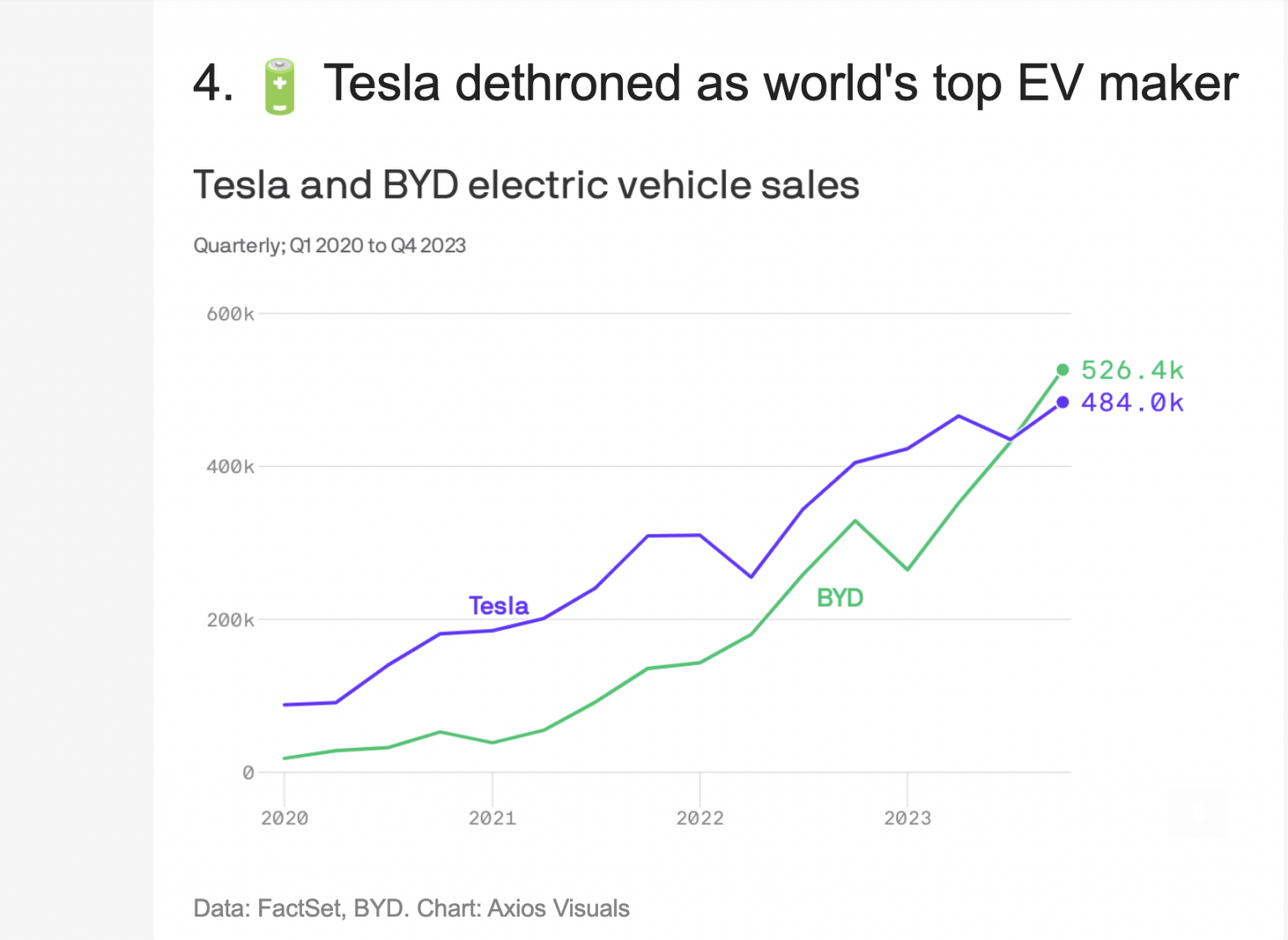

– BYD vs. Tesla. El fabricante de autos eléctricos chino BYD es ahora el número 1 del mundo, después de superar a Tesla en el cuarto trimestre. Y este año, con el arribo de los autos de Elon Musk a Chile, la competencia llega a nuestro mercado.

“Nadie puede igualar a BYD en precio”, escribe el medio especializado Dunne Insights, citado en Axios. En septiembre, el gigante chino lanzó el Seagull Hatchback de US$ 11.500. Eso sí, Tesla sigue siendo el principal vendedor mundial de vehículos eléctricos premium y no se espera que se enfrente a BYD en los Estados Unidos en el corto plazo por motivos geopolíticos. En Chile el más barato está en alrededor de 27 millones de pesos.

- Para leer la historia completa,Suscríbanse a El Mostrador Semanal y súmense a nuestra comunidad.

Presentado por:

Hasta aquí llegamos esta semana. Antes de cerrar, recuerda que si tienes algún comentario o información para compartir con nosotros, escríbeme a ivan@elmostrador.cl o en mis redes.