Presentado por:

¡Buenas y feliz domingo! Se viene la Cuenta Pública y ahí el Presidente Gabriel Boric probablemente hará un discurso que nunca pensó que tendría que dar, con su agenda reformista contra las cuerdas y liderando un Gobierno de minoría en el Congreso.

- Lo que sí puede destacar Boric en su discurso es que la economía, con problemas y debilidades, está mejor de lo que muchos anticipaban, las cuentas públicas están ordenadas, se aprobó el royalty minero, las 40 horas y el aumento del salario mínimo.

- En la agenda de esta semana tenemos nuevas cifras de empleo, el Imacec de abril y veremos cómo reacciona el mercado a que la Casa Blanca haya llegado a un acuerdo con los republicanos para evitar el impago de la deuda de Estados Unidos.

Antes de comenzar con lo que nos convoca, te quiero invitar a que te sumes a El Semanal, y El Semanal Exprés, para que nuestra comunidad siga creciendo. Suscríbanse o invita a alguien a sumarse a la comunidad.

1

EL DILEMA SHAKESPEARIANO DE FALABELLA

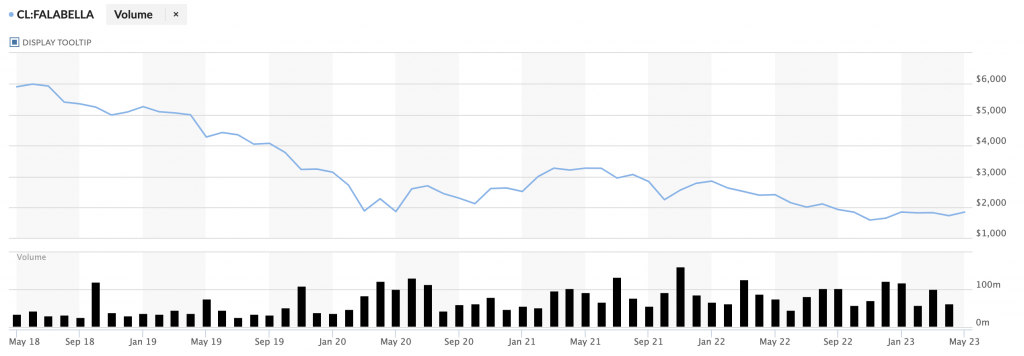

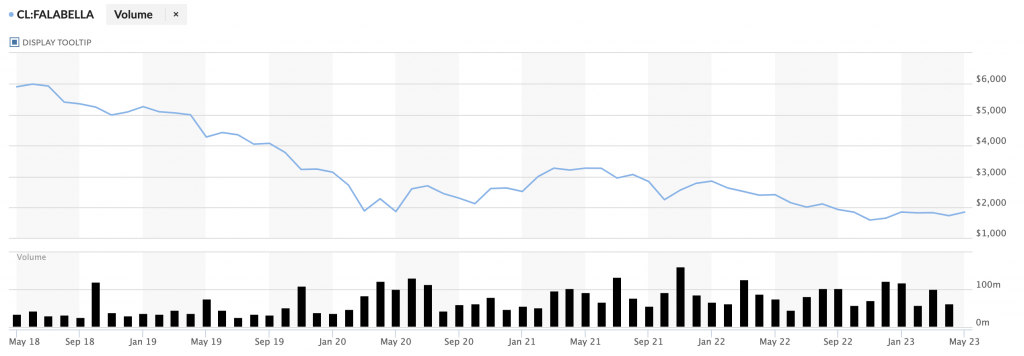

Los fondos buitres del mercado siguen apostando a que las acciones de Falabella van a seguir cayendo y que su única salida es un aumento de capital. Su análisis es que vender activos no sería suficiente para que la empresa evite perder su grado de inversión, por lo que creen que es inevitable que tengan que hacer un aumento de capital.

- “El mercado le tenía cariño a Falabella y ahora pasó a odiarla … CLP 62 bns en ventas corta… lo q es una brutalidad… nadie quiere Falabella. Tienen que cambiar al management, el cambio de directorio le importó una raja al mercado. Su única salida es un aumento de capital”.

- El comentario es de un alto ejecutivo financiero del mercado local que es parte de un fondo de inversión, pero que no tiene posiciones en acciones o bonos de Falabella.

Las ventas cortas de Falabella –que es una apuesta a que las acciones seguirán cayendo a pesar del repunte postsalida de Carlo Solari de la presidencia– ya suman 62 mil millones de pesos, casi dos tercios de todas las ventas cortas de la bolsa local. Eso equivale a 7 días de trading para cubrir esas posiciones.

- Una brutalidad, opina un operador del mercado. A modo de ilustrar lo que eso significa, si el mercado se da vuelta y las acciones de Falabella comenzaran un repunte sostenido, los que están cortos tendrían que comprar el equivalente a todos los papeles que se compran y venden en la bolsa local en 7 días para cubrir la operación.

- Lo que acabo de describir sería un clásico “short squeeze” y, si estuviéramos en Wall Street, capaz que uno de los cientos de fondos con billetera ya lo hubiera intentado. Acá en Chile nadie tiene la osadía ni los pesos para hacer semejante apuesta. El operador del mercado señala que los que están cortos son fondos de afuera y grandes. “El mercado chileno es muy primitivo y no hay tantas acciones para arrendar. Los únicos son las AFP y las Aseguradoras”, puntualiza.

- Qué es un “short squeeze“. Se refiere a una situación en la que los inversores que tienen posiciones cortas se ven obligados a recomprar esas acciones rápidamente, debido a un aumento repentino y significativo en el precio.

Por qué la apuesta a un aumento de capital. Los analistas calculan que Falabella tiene que pagar US$ 600 millones en deudas este año, para evitar perder su nota crediticia. Creen que vendiendo activos pueden recaudar US$ 250 millones, por lo que necesitarían US$ 350 millones y la única forma sería con un aumento de capital.

- El pacto de accionistas que complicaría la operación. Los que lo conocen dicen que hay un límite de cuánto cada accionista del pacto controlador, entre los Solari, Cúneo y Del Río, puede vender o diluirse sin gatillar un nuevo pacto. No pueden bajar su participación bajo cierto nivel. Precisan que esa cláusula es la que limita lo que puede hacer Carlos Heller Solari, que está en una situación complicada, pero no puede vender más acciones de Falabella para financiar sus otros problemas.

Desde la empresa aseguran que los desafíos de Falabella no pasan por un aumento de capital. “Al analizar el ratio de endeudamiento vemos que, por el lado de deuda, esta se ha reducido en el último trimestre (en torno al 2%), mientras que el EBITDA cayó cerca del 50%. Es por esto que los esfuerzos de la compañía van por el lado de mejorar el EBITDA y recuperar sus niveles de rentabilidad”.

- También confirman que en los planes está la venta de activos inmobiliarios y apuntan a un mejor escenario económico para la segunda mitad de 2023 (tipo de cambio menor permite comprar más barato, inflación a tasas menores que en 2022, expectativa de reducción de tasas de interés durante el segundo semestre, cadena logística normalizada y a menor costo que el año pasado).

Si quieren leer el análisis completo, Suscríbanse a El Mostrador Semanal y súmense a nuestra comunidad.

2

BANCO CENTRAL Y UNA DECISIÓN QUE AÚN POCOS ENTIENDEN

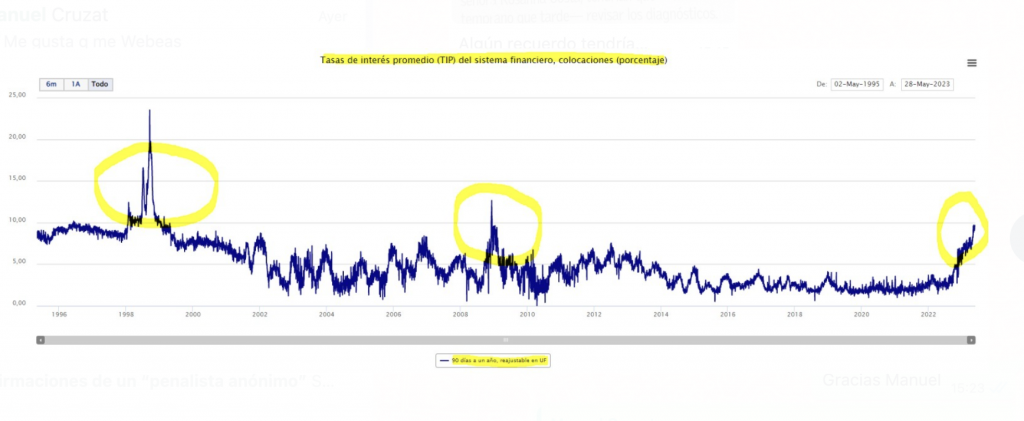

En el mercado comienzan a apostar que la sorpresiva decisión del Consejo del Banco Central de activar el colchón contracíclico, obligando a los bancos inyectar US$ 1.500 millones de dólares a su capital, podría adelantar el inicio de recortes de tasas en Chile, o más bien presionar al ente emisor a comenzar el ciclo de recortes en la Reunión de Política Monetaria (RPM) de julio y no esperar hasta septiembre.

- Una decisión que aún muchos no entienden, en particular la forma inesperada en que se hizo. Critican la falta de transparencia y que no mandaran señales en los meses previos.

- Un exalto funcionario del Banco Central que ahora trabaja en el sector privado lo pone de esta forma: “Así como se señalizan medidas de política monetaria, ¿qué pasó ahora que fue sorpresiva? ¿No pudo tomarse en noviembre pasado? ¿O señalizarse su oportunidad?”.

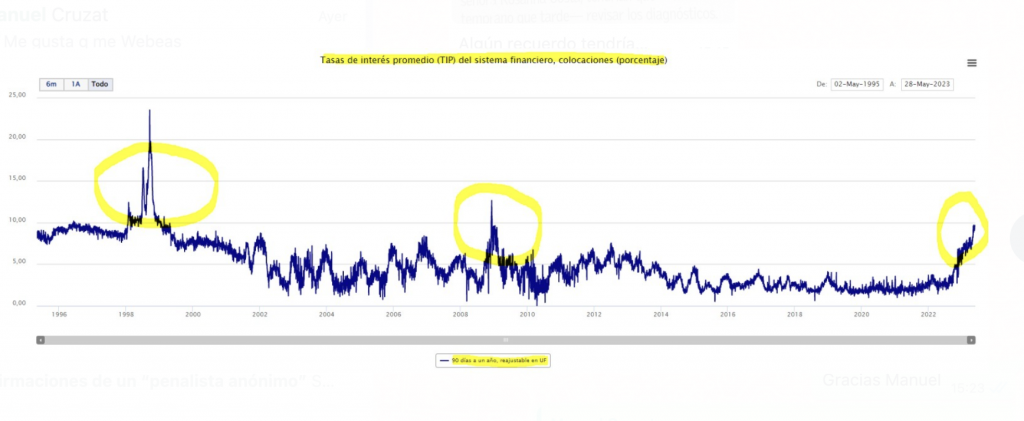

- También cuestiona la justificación de fondo de la medida, que por definición es contracíclica. “Parece que se estaría aplicando cuando los riesgos son mayores, pero se explica que estás medidas se toman en periodos de calma para liberarlas en periodos complejos, ¿acaso no estamos en un periodo ya complejo?”. Y apunta a los altos niveles de las tasas de interés promedio del sistema financiero.

Este domingo la presidenta del BC, Rosanna Costa, salió nuevamente a dar explicaciones. Esta vez en una entrevista en el Diario Financiero. Reiteró que el Banco Central decidió aplicar esta medida de forma precautoria, a efectos de contar con holguras suficientes en el caso de shocks adversos en el futuro.

- El Santander Chile advierte que la decisión no está exenta de costos. “Una mayor exigencia de capital reducirá el ya debilitado mercado crediticio, lo que, bajo condiciones monetarias restrictivas, generaría repercusiones para la actividad económica y una menor presión inflacionaria. En este contexto, las condiciones para decidir un recorte de tasas ya en la RPM de julio serían más evidentes”.

- Dos expresidentes del ente emisor consideran que la acción puede que sea justificada, pero la forma en que se anunció y toda la polémica que desató muestra a un organismo que, en vez de calmas, está generando incertidumbres y confusión “en momentos en que el mercado y los inversores buscan certezas”.

“Hay un despelote en el Banco Central y eso preocupa al mercado”, dice el exalto funcionario que aún mantiene vínculos cercanos con varios consejeros y el equipo técnico del ente emisor.

- Los que conocen la interna del Central explican que actualmente hay varios bandos en la cúpula del banco, uno que integra el vicepresidente del Consejo, Juan Pablo García, y el consejero Luis Felipe Céspedes. Son los dos pesos pesados de la macro. El otro bando es el de Alberto Naudon, que se enfoca en la revolución digital e inclusión financiera y trabaja bien solo, pero es cercano a Costa. También tiene un rol importante –asegura la fuente– Rosario Celedón, la gerenta de la División de Política Financiera, que llegó a la entidad de la mano de Costa.

- Finalmente está Stephany Griffith-Jones, la consejera nominada por el Presidente Gabriel Boric, pero su foco es otro y no marca presencia, afirma la misma fuente. Entremedio –explica– estaría el gerente general, Beltrán de Ramón, que trata de navegar este escenario y manejar el día a día del banco.

Si quieren leer el análisis completo, Suscríbanse a El Mostrador Semanal y súmense a nuestra comunidad.

3

SER VERDE ES RENTABLE

Chile es líder mundial en la emisión de bonos sustentables y es uno de los dos únicos países soberanos que han emitido bonos vinculados a la sustentabilidad (el otro es Uruguay). Un informe de Bank of America destaca que nuestro país también está entre los líderes a la hora de emitir los bonos temáticos –o bonos etiquetados–. Es deuda que se emite para financiar proyectos que busquen solucionar problemas específicos.

- El documento de Bank of America revela que en América Latina se emitieron casi US$ 40.000 millones en bonos etiquetados y que Chile emitió el 17% de esa deuda (US$ 6.400 millones), solo superado por Brasil y México. Y destaca que los bonos etiquetados en América Latina tienen mayor rentabilidad que el resto de los bonos, con un retorno de 6,6% anual vs. 1,4% del resto.

Si quieren leer el análisis completo, Suscríbanse a El Mostrador Semanal y súmense a nuestra comunidad.

4

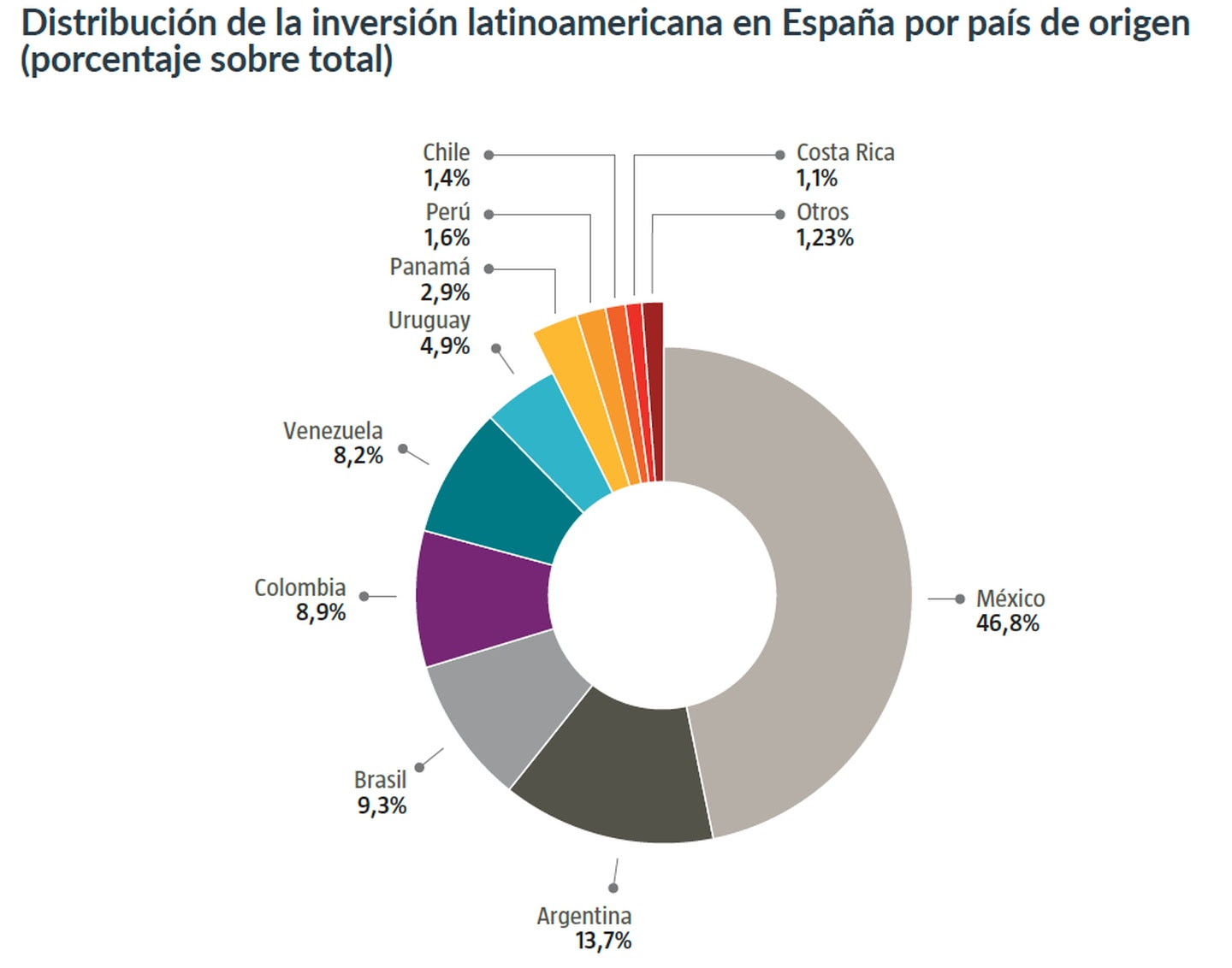

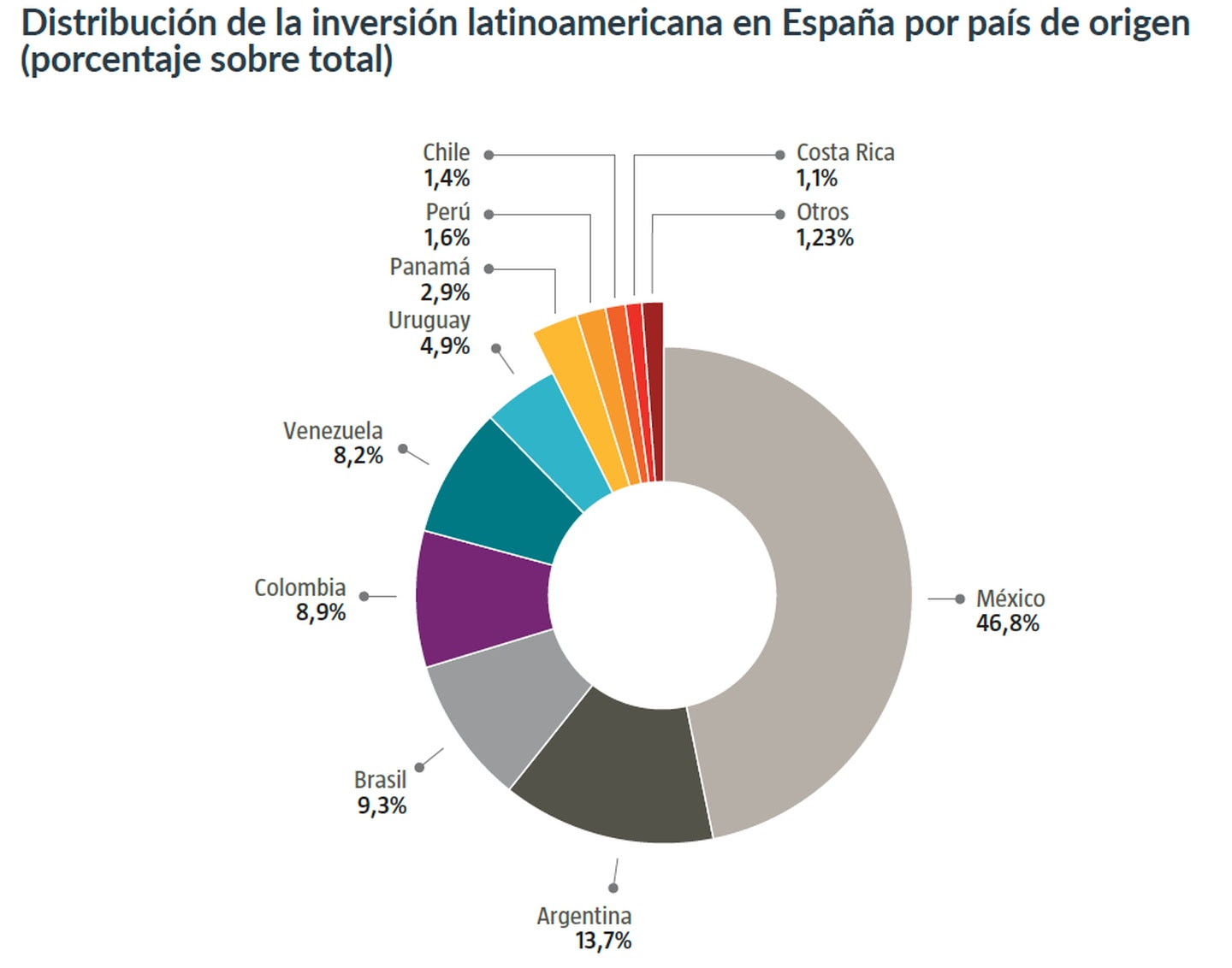

GRÁFICO DE LA SEMANA: PLATA CHILENA EN ESPAÑA

¿Dónde se fueron los capitales que han salido de Chile desde el estallido? No hay cifras oficiales, pero diversos informes de banca privada apuntan a Estados Unidos y España. Entre 2011 y 2021 capitales equivalentes a más del 4% del PIB de Chile salieron del país, de acuerdo a cifras publicadas por Yachay Data y @Latinometrics. Eso nos deja como el país con el mayor ratio de salida neta de capital sobre el Producto Interno Bruto dentro de la muestra.

- En España la inversión extranjera desde América Latina alcanzó niveles récord en 2022, superando los US$ 73.500 millones, cifra 75% superior a la registrada un año antes. Y Chile, Brasil y México han concentrado cerca del 80% de la inversión extranjera directa (IED) proveniente de la región desde el comienzo de la pandemia. Las cifras provienen del informe Global LATAM 2022 que publicó Bloomberg.

- El informe confirma que España es la puerta de entrada a Europa para América Latina

Un mensaje de la Asociación de AFP

Para más información haz click en la imagen

Sistema de pensiones: derribando mitos

Texto

- A través de los años se han masificado frases o afirmaciones falsas respecto a cómo funcionan las AFP y cómo éstas administran los ahorros previsionales de los trabajadores. ¿Cuál es la verdad sobre las AFP? Acá te lo aclaramos: mitosyrealidades.cl

La información completa se encuentra en este enlace o haciendo clic en la imagen.

5

LA SEMANA EN REDES: NVIDIA DA ENVIDIA

Si en 2012 invertiste 1 dólar en las acciones de Nvidia, muchos estarían hoy muriéndose de envidia: ese dólar hoy sería más de US$ 10.000. Tan solo la semana pasada las acciones se dispararon más de 24% y la puso cercana al club de las empresas con capitalización de mercado de US$ 1 billón, un nivel que la ubicaría entre la élite tecnológica que incluye a Apple, Microsoft, Amazon.com y Alphabet.

- En 10 años las acciones son las de mejor desempeño del índice S&P 500, con un alza de más de 10.000%. El viernes cerró con un valor de US$ 940.000 millones. Es la empresa de chips de computadoras más valiosa del mundo y su valoración actual es ocho veces mayor que la de Intel, a pesar de que la empresa tiene mucho menos ingresos.

- ¿Qué hace Nvidia? Produce chips y hardwares que son la base de la mayoría de las aplicaciones de inteligencia artificial.

6

SIN TACOS NI CORBATAS

– La salida del arquitecto de la reforma de pensiones del Gobierno es una clara señal de que La Moneda va por el Plan B. Subsecretario de Previsión Social, Christian Larraín, renunció sorpresivamente el viernes pasado y hay toda clase de especulaciones acerca de lo que motivó su salida. Era el que lideraba las conversaciones en el Congreso y el que manejaba todos los detalles del proyecto de ley.

- La que me cuentan a mí es que sus jefes, la ministra del Trabajo, Jeannette Jara, y el ministro de Hacienda, Mario Marcel, nunca le perdonaron que “entregara el corazón de la reforma” tan fácil y sin previo aviso. “Las cuentas nocionales no cuentan de una mayoría parlamentaria”, señaló Larraín el 3 de mayo en un seminario organizado por PwC. Según fuentes que conocen parte de la interna, Jara y Marcel opinan que Larraín “entregó lo de seguridad social muy pronto” en las negociaciones y sin preguntarle a nadie. Otra crítica del propio equipo del Gobierno: “No negociaba, daba cátedra”.

- Para leer la copucha completa, Suscríbanse a El Mostrador Semanal y súmense a nuestra comunidad.

– Máximo Pacheco comienza a mostrar sus cartas en las negociaciones del litio entre Codelco y SQM. El viernes arrancaron las conversaciones con una reunión el presidente de la minera estatal y el CEO de SQM, Ricardo Ramos, en las oficinas de Codelco.

- Codelco será controlador del litio en nueva negociación con SQM. Eso lo dejó claro Pacheco y en el mercado sostienen que lo más lógico es que la cuprífera estatal pase a controlar el 51% de SQM Salar, la sociedad que explota litio en el salar de Atacama, pero que SQM siga siendo el operador.

- Los bancos de inversión. Codelco trabajará con Morgan Stanley y el estudio Carey. SQM, con Bank of America y Claro & Cía.

- Si quieren leer la historia completa, Suscríbanse a El Mostrador Semanal y súmense a nuestra comunidad.

– Abogado de Sierra Bella que robó $ 1.700 millones recibe insólita condena de 1 millón de pesos. Se trata de Isaías Gómez, quien confesó haber cometido estafa y haberse apropiado de $1.700 millones junto a su amigo, el comerciante José Miguel Patuelli.

- Pese a lo abultado del robo, a Gómez solo se le estableció el pago de una multa de 16 UTM, es decir, 1 millón de pesos, pago que el confeso delincuente solicitó pagar en 12 cuotas, lo que fue aceptado por el juez. En tanto, Patuelli tendrá que cancelar la misma cantidad en 10 cuotas.

- Cabe recordar que la estafa habría derivado en la crisis económica de los doctores, y por la cual decidieron vender la clínica Sierra Bella a la Inmobiliaria San Valentino por $2.200 millones, la misma que después San Valentino vendió a la Municipalidad de Santiago en $8.200 millones.

Extrañezas del caso: las condenas fueron propuestas por la fiscal a cargo del caso, Alicia Ascencio, quien en marzo de este año había pedido 15 años de cárcel para Gómez y 14 años de presidio para Patuelli. Además, de una multa de 1.050 UTM ($66 millones) para ambos.

- Un abogado cercano al caso dice que el cambio de postura de la Fiscalía es insólito y pone como ejemplo la reciente condena que recibió el hermano del expresidente Eduardo Frei, quien fue condenado a cinco años de pena efectiva de cárcel por delitos económicos similares que suman en total $1.500 millones, cifra menor a lo estafado por Gómez y Patuelli.

- Si quieren leer la historia completa, Suscríbanse a El Mostrador Semanal y súmense a nuestra comunidad.

– ENAP en el ojo de la tormenta y el hombre responsable de sacarla de la crisis del “Gas a Precio Justo” es Julio Friedmann. El gerente general lleva 6 meses en el cargo y tiene que cargar con limpiar la escoba que generó un proyecto que impulsaron el entonces ministro Secretario General de la Presidencia, Giorgio Jackson, y el exministro de Energía Claudio Huepe. Según fuentes de la industria, Friedmann nunca estuvo de acuerdo con el proyecto, pero llegó con el plan ya avanzado.

- Ya sabemos que el programa con que el Estado vendería balones de gas a “precio justo” no funcionó y que el foco estará en el mercado mayorista. Pero el impacto político aún está por verse. La oposición ya prometió usarlo como argumento en contra de la necesidad de una reforma tributaria. Una persona con buenos vínculos con el directorio de la empresa estatal señala que el escándalo del gas es el resultado de un Gobierno que vio a ENAP como una extensión del Ministerio de Energía y que no entiende las normas del gobierno corporativo que la rigen.

– Liberty Seguros finalmente encontró un comprador para su negocio en Chile. El gigante asegurador norteamericano llevaba meses negociando y al final acordó vender su negocio en el país y el resto de la región a HDI International AG por casi US$ 1.500 millones. El precio es un tercio más de lo que anticipaba el mercado y los aplausos van a JP Morgan, que encontró varios interesados que buscaban el negocio en Brasil y que lo de Chile, Colombia y Ecuador lo veían como un adicional.

- HDI es parte de un conglomerado asegurador alemán. La compañía dijo, a través de un comunicado, que la operación los consolida como la tercera aseguradora más grande de la industria en América Latina.

7

AGENDA DE LA SEMANA: IMACEC Y DESEMPLEO

– Esta semana tendremos una idea más clara acerca del estado de la economía y del empleo al comienzo del segundo tremestre. El martes conoceremos la tasa de desempleo de abril y el consenso es que volvió a aumentar y estaría cerca del 9%.

- El miércoles se publicarán las cifras sectoriales y el consenso ahí es que volverán a reflejar un enfriamiento de la actividad económica. El consumo, la producción industrial y el sector manufacturero mostrarían las mayores debilidades.

- Imacec de abril. Se publica el jueves y se anticipa una nueva caída interanual, aunque no todos los economistas coinciden en ello. El Santander anticipa una contracción del 1%.

- Futuro de tasas de interés: el lunes, previo a todos esos informes, tendremos el acta de la Reunión de Política Monetaria (RPM) de mayo y posiblemente nuevos antecedentes acerca de cuándo comenzarán los recortes de tasas. El consenso, como adelantamos más arriba en esta entrega, es que el ciclo expansivo arrancaría en julio. También tendremos los resultados de la Encuesta de Operadores Financieros (EOF) post RPM de mayo de 2023.

– Eventos a tener en cuenta. El Banco Central junto al Banco de Pagos Internacionales (BIS), la Network for Greening the Financial System (NGFS) y el Banco de Reserva de Sudáfrica organizan el seminario virtual “Green Swan 2023: Transición climática en la economía real: ¿qué deben saber los bancos centrales al respecto?”.

- El evento contará con presentaciones, el jueves 1 de junio, de la presidenta del BCCh, Rosanna Costa, la consejera Stephany Griffith-Jones, y del gerente de la División de Política Monetaria, Elías Albagli.

– Qué dios los pille confesados. Se me olvidaba, el verdadero evento imperdible de la semana es el lanzamiento de Sr. Director, el libro del exdirector de El Mostrador que promete contar todo lo que nadie quiere que se sepa. Cuenta su paso por El Mercurio, La Nación Domingo y El Mostrador, sin censura y sin favores.

- “Profundo y copuchento, polémico, irreverente y sin concesiones a lo políticamente correcto, en este libro Mirko Macari escribe tal como habla. Así nos lleva a un viaje de veinte años, que es además su propio viaje por el oficio de la prensa escrita, en que van apareciendo grandes escenas de la historia del Chile contemporáneo, condimentadas con anécdotas, comidillos y episodios desconocidos u olvidados de políticos, empresarios, militares y rostros de televisión. Todos son un ingrediente perfecto para este tras bambalinas, tan personal como subjetivo”.

8

“SUCCESSION”, THE END

No es necesario un spoiler alert sino más bien compartir el comienzo de mi síndrome de abstinencia que ya siento, porque me había convertido en un adicto a Succession, la fascinante serie en HBO sobre egos, poder y frivolidad millonaria. Y este domingo llegó a su fin.

- Fueron 4 temporadas, 32 capítulos y muchos domingos en que dormí poco y mi mujer no me hablaba (no le gustaba tanto la serie). Esta es una combinación de drama y comedia negra. Sigue a la disfuncional familia Roy, que controla un conglomerado mediático.

- El patriarca de la familia, Logan Roy, interpretado por Brian Cox, es un magnate empresarial poderoso y despiadado. La historia gira en torno a las luchas internas de poder, las dinámicas familiares y las intensas rivalidades dentro de la familia Roy, mientras compiten por el control de la empresa y su futuro. Muestra lo peor de lo peor de las pequeñeces humanas de una manera extraordinaria.

En fin, los que me siguen en El Semanal ya saben que me va a costar. Los domingos sin Succession me van a costar.

Presentado por:

Hasta aquí llegamos esta semana. Antes de cerrar, recuerda que si tienes algún comentario o información para compartir con nosotros, escríbeme a ivan@elmostrador.cl o en mis redes.