Aunque tanto en México como en Chile se aseguró que no hay acuerdo de venta de un porcentaje del retailer de los Calderón a Puerto de Liverpool, la acción de la empresa chilena siguió subiendo, tuvo el mejor día en Bolsa de su historia y tocó los $ 293. ¿Los Calderón estarían dispuestos a ceder el control?, es la pregunta que se hacen los analistas.

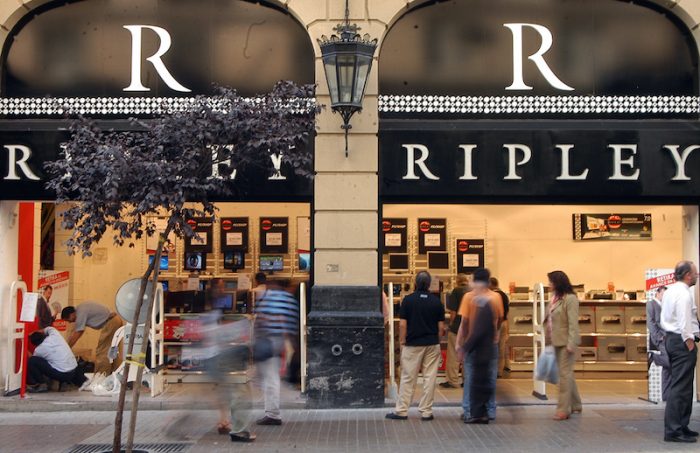

Dos cartas, una en Chile y otra en México, diciendo prácticamente lo mismo. Ripley y Puerto Liverpool se conocen, han tenido comunicaciones para intercambiar experiencias y explorar posibilidades de negocios en beneficio mutuo, “sin que hasta esta fecha se haya acordado algo”, dijo la cadena azteca. En tanto que la nacional expresó, con un tono relativamente más tajante, que “no existen acuerdos de ningún tipo ni ningún hecho relevante que informar al mercado”.

Todo esto se suscitó debido a que el columnista Darío Celis escribió en el diario Excelsior que Puerto de Liverpool SAB –la mayor tienda por departamentos de México– adquirirá el 50% de Ripley, sin que explicitara la fuente de su información.

Rápidamente las calculadoras de los analistas multiplicaron más que dividieron, tanto así que la acción de Ripley subió hasta 21,03%, lo que obligó a suspender su transacción al mediodía, para luego ser restablecida a partir de las 13:30 horas, cuando Ripley dio a conocer su versión. El papel cerró en $293, lo que implicó un alza de 34,73%. Claramente el mercado le creyó más al columnista del diario mexicano que a la comunicación de Lázaro Calderón –gerente general de Ripley Corp– dirigida a la Bolsa.

Desde hace varias semanas se venía rumoreando que Ripley había encomendado a bancos de inversión la tarea de buscar opciones para su negocio corporativo, ya sea la venta de activos o una asociación. Sin embargo, lo que fuentes cercanas a la administración sostenían era que la única operación que estaba en reformulación era la de Colombia, donde la cadena tiene 6 tiendas.

La información proveniente de México ayer, empero, dio cuenta de que quizás también esté puesta sobre la mesa una negociación más ambiciosa. Cabe recordar que Álvaro Saieh entró a la propiedad de Ripley en 2009, cuando le compró a Marcelo Calderón el 20% de sus acciones en US$ 170 millones, es decir, unos $ 250 por papel. Sin embargo, nunca pudo entrar al pacto controlador y terminó vendiendo por paquetes, lo que le significó una ganancia que el mercado aplaudió en 2010, pero que también le valió ser fiscalizado por el Servicio de Impuestos Internos (SII).

La experiencia mexicana

No es primera vez que los Calderón Volochinsky –que tienen el 53% de la propiedad de Ripley, según la Memoria de 2014– son vinculados a socios mexicanos. En 2007 firmaron un pacto con Palacio de Hierro –la competencia de Liverpool–, pero no prosperó porque sobrevino la crisis subprime.

Liverpool es controlada por las familias Michel, David, Guichard y Bremond y a esta altura resulta envidiable que logre un aumento de sus utilidades de 20,9% al tercer trimestre de este año (US$ 143 millones). Opera solo en México, donde al tercer trimestre registra 178 almacenes Liverpool (1.298.548 m²), 27 Fábricas de Francia (198.391 m²), 4 Duty Free (4.925 m²). Además de 25 Centros Comerciales y 107 boutiques. También está en el negocio de las tarjetas de crédito no bancarias con 3,8 millones de plásticos.

A simple vista, parece ser que ambas compañías comparten segmentos de negocios, aunque Ripley tiene presencia en Chile, Perú y Colombia. Cuenta con 43 tiendas por departamento en Chile, 27 en Perú y 6 en Colombia, de acuerdo a datos del tercer trimestre de 2015. Registraba a diciembre del año pasado, 429.446 m² invertidos en centros comerciales en nuestro país y otros 279.900 m² en Perú. En tanto que a nivel local la tarjeta Ripley llega a 1,2 millones de plásticos.

Ahora los tamaños son totalmente distintos. La capitalización de mercado de Ripley es de US$ 796 millones, mientras que la de Liverpool llega a US$ 19.012 millones, según EuroAmerica.

Un análisis de esta entidad financiera señala algo que es obvio respecto a una compra de participación, pero que en el caso de los Calderón es muy cierto: “Depende de la disposición del controlador y la variable precio”.

Esto es ratificado por una fuente que conoce a la administración por dentro: “Los Calderón están acostumbrados a mandar y no se mueve una hoja en esa empresa sin que ellos lo sepan”.

El precio es otra dificultad. Esta acción ha sufrido grandes oscilaciones desde que la empresa se abrió en Bolsa en 2005. Se inició con un valor un poco superior a los $ 500 por acción, dos años después se encumbró hasta los $ 800, para luego caer a mínimos de $ 260 en marzo de 2009, volviendo a repuntar hasta los $ 679 en septiembre de ese año, pero de ahí en adelante su tendencia ha sido más a la baja que al alza. Hoy abrió en torno a los $ 245 y cerró en $ 293.

En el mercado dicen que Ripley está barata y de ahí que un grupo con bolsillos gordos la vea como una oportunidad.

Un informe del BCI dice que «es importante tener en cuenta el atractivo relativo con que se transaba Ripley al cierre de mercado de ayer, reflejado en sus múltiplos, dentro de los cuales destacamos un ratio B/L de 0,5x y P/U de 11,6x, lo que efectivamente consideramos podría generar interés para potenciales M&A. El bajo múltiplo de Ripley, consideramos se condice con un ‘castigo’ aplicado en sus operaciones colombianas, que continúan registrando pérdidas y cuyo destino aún se desconoce».

A juicio de los entendidos, Ripley mira con atención lo que hace Falabella, pero no tiene las espaldas financieras de los Solari. A lo que se suma que el negocio de las tiendas no le ofrece grandes márgenes y donde gana es en el negocio financiero, pero allí las cosas se han vuelto cada vez más difíciles a raíz de las nuevas regulaciones a los otros gastos que se aplican y los límites de tasas.

Desde esta perspectiva tiene sentido abrirse a la posibilidad de un socio extranjero. Pero, cualquiera que este sea, ¿estará abierto a participar sin tener el control de la operación? “Parece improbable y menos aún después de los malos ejemplos de gobiernos corporativos que hemos tenido en los últimos años”, señala una fuente del sector financiero.