Opinión

Opinión

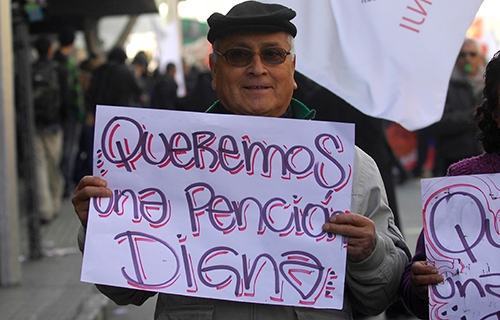

Alternativas para mejorar las pensiones de la clase media

Respetando el costo fiscal, en el corto y mediano plazo, que se ha presentado en el proyecto del Gobierno, se propone cambiar el sistema actual de pago de la jubilación en que la persona opta por un retiro programado, una renta vitalicia o una combinación de ambos, por un sistema en que la persona recibe una renta cierta entre la edad de jubilación y los 77 años, más una renta vitalicia a contar de esa edad por el mismo monto de la renta cierta inicial.

El proyecto del Gobierno para mejorar las pensiones aumenta la cotización previsional en un 40%, con un efecto en los ingresos de los jubilados de ese mismo porcentaje en 40 años, es decir, el mejoramiento regirá en plenitud para los que hoy comienzan su vida laboral. Quienes ya cotizan y les quedan menos de 40 años para jubilar, verían mejorada su pensión en proporción al tiempo que les queda para dejar de trabajar, y el que se jubila en un año más, mejoraría solo en un 1%.

El proyecto mantiene la opción actual de jubilarse con retiro programado –esquema en que la pensión se recalcula cada año– o con renta vitalicia, que asegura un ingreso sin variación desde la fecha de jubilación hasta la muerte.

El proyecto del Gobierno sí da solución a todos los jubilados actuales y futuros que reciban un monto inferior a la Pensión Básica Solidaria (PBS), grupo para el que se establece una renta vitalicia en que el Estado aporta los recursos necesarios para financiar este compromiso. Se estima que este beneficio alcanzará al 60% de los jubilados, cubriendo así al sector más pobre. Para las mujeres, sin distinción de ingresos, hay beneficios monetarios inmediatos que mejoran sus pensiones.

También los hay para quienes tienen pensiones entre la PBS y UF 25, manteniendo la opción entre renta vitalicia y retiro programado. Se puede estimar que, a pesar de los beneficios que obtendrán, las pensiones de este grupo no mejorarán sustantivamente y, si optan por retiro programado, disminuirán en el tiempo.

El costo fiscal de esta reforma se estima en U$ 3 mil millones, una cifra considerable que el Gobierno aún debe demostrar cómo la obtendrá. Pero supongamos que los U$ 3 mil millones existirán, ese es el tope del esfuerzo fiscal en este tema, cualquier mejora adicional en las pensiones no puede ser a costa de un mayor esfuerzo fiscal, al menos en el corto y mediano plazo.

Hecho este esfuerzo, queda aún un tema pendiente de resolver. La mejora en las pensiones requiere una acción, ojalá inmediata, para aliviar los bajos ingresos de los jubilados de clase media y no solo de los de menores ingresos, que es hacia donde se dirige el aporte fiscal del proyecto. El grupo de clase media tendrá una mejora muy gradual, en 40 años, y es un grupo que requiere una mejora mucho más rápida que a razón de 1% por año.

Respetando el costo fiscal en el corto y mediano plazo que se ha presentado en el proyecto del Gobierno, la propuesta es cambiar el sistema actual de pago de la jubilación en que la persona opta por un retiro programado, una renta vitalicia o una combinación de ambos, por un sistema en que la persona recibe una renta cierta entre la edad de jubilación y los 77 años, más una renta vitalicia a contar de esa edad por el mismo monto de la renta cierta inicial.

[cita tipo=»destaque»]El financiamiento de esta propuesta separa en dos partes la cotización para jubilación. La cotización actual de 10% se aumenta a 15%, pero dejando un 10% para la renta cierta y destinando el 5% adicional a la compra de un seguro al momento de la jubilación. El 10% que se mantiene en la cuenta individual es para financiar una renta cierta por 12 años desde los 65 a los 77 años, y el 5% del seguro garantiza una renta vitalicia a partir de los 77 años. Actualmente, el 10% de la cotización financia una pensión vitalicia y en el nuevo sistema financiaría una renta cierta de 12 años, lo que aumenta el monto de la jubilación, ya que se disminuye el período de pago. Y si sobrevive a los 77 años, el seguro le garantiza la jubilación por el monto que tenía como renta cierta.[/cita]

Por renta cierta se entiende un pago mensual prefijado, en UF, que se paga al jubilado o a sus herederos hasta la fecha en que cumple 77 años. Si sobrevive a ese umbral, existe un seguro de jubilación que le garantiza la mantención del pago mensual que tenía como renta cierta, pero ahora como una renta vitalicia hasta su muerte.

El financiamiento de esta propuesta separa en dos partes la cotización para jubilación. La cotización actual de 10% se aumenta a 15%, pero dejando un 10% para la renta cierta y destinando el 5% adicional a la compra de un seguro al momento de la jubilación. El 10% que se mantiene en la cuenta individual es para financiar una renta cierta por 12 años desde los 65 a los 77 años, y el 5% del seguro garantiza una renta vitalicia a partir de los 77 años. Actualmente, el 10% de la cotización financia una pensión vitalicia y en el nuevo sistema financiaría una renta cierta de 12 años, lo que aumenta el monto de la jubilación, ya que se disminuye el período de pago. Y si sobrevive a los 77 años, el seguro le garantiza la jubilación por el monto que tenía como renta cierta.

El seguro se cotizaría en el mercado y debiera garantizar, como mínimo, la renta cierta que el jubilado tenía. La mejor oferta sería la que garantizara una jubilación mayor y se espera que las compañías compitan por este seguro, que sean capaces de ofrecer rentas que superen la renta cierta hasta los 77 años. Queda aquí por definir la mejor forma de contratar el seguro.

Una primera opción sería la de licitar cada año la cartera de las personas que se jubilan y hacer que las compañías compitan por ese grupo, obteniendo así los mejores precios. Otra opción es contratar el seguro desde al inicio de la vida laboral, pero esto aparece más difícil de administrar y controlar. Otra alternativa es que cada persona lo contrate en forma individual, pero se pierde la presión del grupo por mejores precios. Esto puede seguirse analizando.

Hay dos problemas que inciden fuertemente en las bajas pensiones actuales: la baja tasa de cotización y el aumento en las expectativas de vida. Esta nueva forma de pagar las pensiones ataca el primer problema, aumentándola, y separa el segundo problema en dos frentes, el primer período hasta los 77 años se deja en manos de las AFP con el pago de la renta cierta y, desde ahí en adelante, se traspasa el riesgo a las compañías de seguro. De esta forma el cambio en las expectativas de vida influirá solo en el precio del seguro, que podría irse ajustando gradualmente y las AFP mantienen los fondos actuales bajo su administración, manejándolos en un tramo sin riesgo de mortalidad.

Adicionalmente, se propone una fórmula para mejorar las pensiones de aquellos que se jubilen durante los próximos 40 años, que es el período de transición en el cual el ingreso mejoraría en un 40%, y que su ahorro les alcance para un ingreso mayor al que el Gobierno subsidiará con una renta vitalicia menor a UF 25.

Este mecanismo permitiría partir la reforma mejorando un 6% las pensiones de quienes se jubilen ahora y con un mayor costo fiscal a partir de 25 a 30 años más, por un período de 40 a 55 años adicionales, con un costo inicial de unos U$ 15 millones de dólares el primer año (25 a 30 años más), creciendo gradualmente a un costo del orden de U$ 350 millones al año 40 o 45, desde que comience a operar el nuevo régimen, y disminuyendo de manera gradual en los próximos 40 años, con un decremento lineal hasta desaparecer. Esto, nos parece, es un costo abordable dentro del financiamiento que podría destinarse a este proyecto.

La fórmula consiste en tomar un 1% de la cotización de todos los imponentes –personas entre 25 y 65 años– durante los próximos 40 años como aporte solidario, y distribuirla entre todos quienes se pensionen a partir de ahora. Como la reforma del Gobierno va mejorando las pensiones de los futuros jubilados entre 1 y 40 por ciento entre el año uno y el cuarenta, el incremento propuesto oscila entre 6 y 0 por ciento entre los que se jubilan en el año 1 y el 40 para aumentar más las pensiones de los que jubilan los primeros años. Si se quiere mejorar más las pensiones al inicio de la reforma, el aporte solidario debiera ser mayor, pero el costo fiscal también es mayor.

Se requiere un 5% de ahorro individual para poder contratar el seguro de renta vitalicia desde los 77 años, por lo tanto, el 1% de aporte solidario debe restituirse a los 65 años, para quienes estén vivos en ese momento y puedan así comprar una renta vitalicia. El 1% a restituir se compondrá con el aporte del 4% acumulado de los que fallezcan antes de los 65 años y un aporte estatal para cubrir el saldo faltante.

- El contenido vertido en esta columna de opinión es de exclusiva responsabilidad de su autor, y no refleja necesariamente la línea editorial ni postura de El Mostrador.