Opinión

Opinión

Reforma al Sistema de Pensiones: ¿insistir en lo ya hecho o reformar su estructura?

La idea de un sistema basado únicamente o principalmente en el ahorro individual está en bancarrota intelectual, las promesas no se han cumplido y las principales líneas de argumentación fueron desmentidas por los hechos. ¿Qué hacer, entonces, si ninguno de los paradigmas anteriores parece funcionar bien por sí mismo? No existe respuesta única, pero el nuevo diseño debe tomar en cuenta ciertos aspectos que suelen dejarse a un lado.

En una columna del 1 de diciembre de 2017, publicada por El Mostrador, intenté una discusión desapasionada de los puntos a favor y en contra de las alternativas para el diseño de un sistema de pensiones para Chile. El principal mensaje fue que no existe una solución única para el problema, por cuanto cada tipo de régimen enfrenta riesgos que amenazan su capacidad de dar pensiones dignas en la vejez. Los principales, son el ciclo económico que se traduce en fluctuaciones en el empleo con las consecuentes pérdidas en la continuidad de las cotizaciones en el caso de los sistemas basados puramente en el ahorro individual, y el envejecimiento de la población y el desequilibrio político intergeneracional que amenazó y amenaza, aún seriamente, la estabilidad financiera en el caso de los sistemas basados en el reparto.

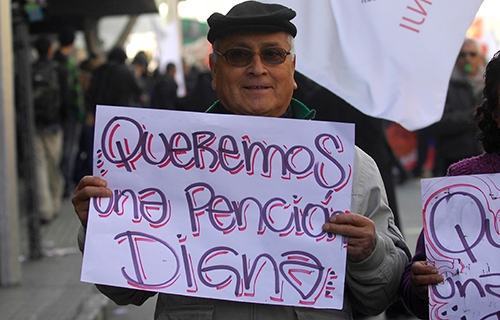

A partir de la nueva coyuntura social que se inició el 18 de octubre y, en particular, a la luz de los resultados exhibidos por el sistema de pensiones instaurado hace ya casi 40 años, la discusión se ha retomado con fuerza y figura entre las primeras prioridades ciudadanas, según todas las encuestas.

Sobre el actual sistema de pensiones hay dos hechos incontestables: en primer lugar, su capacidad de dar buenas pensiones solo se remite a los segmentos más acomodados de la población. Para el resto ese no es el caso. Dado el fuerte vínculo que el sistema, basado en el ahorro individual, establece entre el nivel de recursos acumulado al final de la vida laboral con el beneficio que se recibirá, el número de años cotizados es una variable determinante del resultado.

[cita tipo=»destaque»]De lo anterior y de la experiencia mundial, se desprende que el sistema de pensiones debiera ser de carácter mixto, basado tanto en el reparto como en el ahorro, de forma que cada pilar contribuya con sus características a compensar falencias de los otros. En lo inmediato, eso significa que para Chile la futura reforma debiera implicar un aumento muy significativo del pilar solidario, por cuanto el sistema de ahorro individual –que por el momento canaliza la mayoría de los recursos– ya demostró sus debilidades y no cabe seguir expandiendo algo que no ha funcionado según lo prometido. En palabras atribuidas a Einstein, sería ilógico esperar resultados diferentes si se insiste en repetir lo hecho hasta ahora. El cambio estructural del sistema de pensiones es sin duda necesario.[/cita]

Según las cifras publicadas por la Superintendencia de Pensiones, el grueso de todos los que recibieron pensiones en noviembre de 2019 –es decir, a casi 40 años de la instauración del sistema– cotizó durante un tiempo significativamente menor a los 20 años. Ello, es particularmente agudo en el caso de las mujeres, las que en un 57,8% cotizó por menos de 20 años y un 30,7% por menos de 10 años. A su vez, un 45,1% de los hombres cotizó por menos de 20 años, cifra no menos grave en todo caso.

Este resultado es elocuente en cuanto a la acentuada diferencia en el comportamiento de mujeres y hombres, siendo ellas, particularmente, castigadas por el sistema. Si a ello se suma el efecto de los diferenciales salariales que también afectan más a las mujeres, tendremos necesariamente un resultado de una menor acumulación de recursos para pensionarse entre las mujeres.

En contraste, aquellos que cotizan por 30 años o más, son una proporción baja del total (11,2% de las mujeres y 22,2% de los hombres). Este resultado es muy impactante para el caso de las mujeres, por cuanto –nuevamente–, según los datos de la Superintendencia, solo a partir de los 30 años de cotización el promedio de las pensiones que reciben las mujeres superan el ingreso mínimo, que se fijó en $301 mil. En otras palabras, con los actuales parámetros el sistema basado solo en el ahorro individual es claramente insuficiente para otorgar pensiones equivalentes al ingreso mínimo para un 88,8% de las mujeres y un 77,8% de los hombres. En suma, la distancia entre la promesa y la realidad es francamente sideral.

En segundo lugar, el sistema de ahorro individual se ha basado en la quimera de que los recursos acumulados son de propiedad de los cotizantes. Esta idea cumple dos funciones claves pero distintas entre sí. Por una parte, busca dar legitimidad al sistema frente a los aportantes, que debieran ser los primeros en defender esa propiedad. Por otra, en tanto es un ahorro para su propio bien individual (en contraposición con un aporte a un fondo colectivo), no debiera provocar reacciones económicas adversas de parte de trabajadores y empresarios, ya que los aportes no se visualizarían como impuestos, lo que por definición tendría efectos negativos sobre el empleo y, en último término, para los que el sistema busca beneficiar. Esta ha sido la línea de defensa de las AFP y sus ideólogos, tal como nos recuerda La Tercera en su editorial del 18 de enero y la correspondiente columna de Salvador Valdés en la misma fecha.

Contra todo lo argumentado por las AFP, la sentencia del Tribunal Constitucional (TC) echó por tierra la noción respecto a que los aportantes son dueños efectivos de esos recursos, ya que no pueden acceder a los dineros acumulados para hacer frente a urgencias que pueden hacer irrelevante el objetivo de pensionarse, como es el caso de enfermedades, accidentes graves o situaciones financieras catastróficas que les obligarían a vivir en la miseria. El ideal neoliberal de que la propiedad habilita a su dueño para la libre disposición del bien, ha sido claramente desmentido en el caso de los ahorros en las AFP.

No existe, por tanto, el sentido de propiedad en este caso. Aún más, ante las bajas pensiones otorgadas para la mayoría de los aportantes, en especial mujeres, ¿es plausible afirmar que estos aportes obligatorios no serían visualizados como impuestos y que por tanto no afectarían el empleo? A la luz de los resultados 40 años después, esa idea tampoco se sostiene, por cuanto para muchos las cotizaciones son recursos entregados obligatoriamente a cambio de una promesa incierta y de bajo retorno.

En síntesis, la idea de un sistema basado únicamente o principalmente en el ahorro individual está en bancarrota intelectual, las promesas no se han cumplido y las principales líneas de argumentación fueron desmentidas por los hechos.

¿Qué hacer, entonces, si ninguno de los paradigmas anteriores parece funcionar bien por sí mismo? No existe respuesta única, pero el nuevo diseño debe tomar en cuenta ciertos aspectos que suelen dejarse a un lado.

En primer lugar, el diseño institucional debe ser resiliente, con capacidad para enfrentar los desafíos futuros sin entrar en crisis que obliguen a su reformulación frecuente. En tal sentido, debe tenerse en cuenta que la economía chilena seguirá siendo afectada por un mundo en bajo y fluctuante crecimiento, con turbulencias en los mercados de commodities causados por conflictos geopolíticos y crisis de algunas economías relevantes, que han acumulado significativos desequilibrios internos.

También, no obstante que ha pasado una década tras la crisis financiera global de 2008-2009, las medidas preventivas de una repetición de esta no han avanzado a la velocidad esperada en ciertas economías centrales del sistema financiero mundial. El panorama regional tampoco es muy prometedor, con tres de las principales economías latinoamericanas con bajo crecimiento y desequilibrios internos que tardarán en solucionarse.

Por otra parte, el cambio en el paradigma tecnológico introducirá fuertes ajustes en el mercado laboral, con consecuencias aún no previstas. Dicho escenario, necesariamente, incrementará la variabilidad del empleo e impactará negativamente sobre un sistema basado en el ahorro individual, donde la discontinuidad de los aportes es una de las claves de las bajas pensiones. De allí se desprende un rol clave para un sistema estatal basado en la solidaridad.

A la vez, como país pequeño en la economía mundial, Chile enfrenta no solo la competencia en los mercados de bienes y servicios, sino también en el tema tributario. En un ambiente global de alta movilidad del capital, la capacidad de atraer inversión para elevar el crecimiento tiene relación, aunque no unívoca, con el nivel de tributación sobre las utilidades y los altos ingresos. Y el crecimiento es uno de los principales determinantes del desempeño de todo sistema de pensiones.

En otras palabras, la capacidad para elevar la carga tributaria para financiar un pilar solidario robusto, así como también un pilar básico no contributivo, no es infinita y debe ser hecho con gradualidad. Si bien la carga tributaria en Chile es aún baja (alrededor del 20 a 21 por ciento del PIB) y existe espacio para aumentarla, la gradualidad es clave. Consecuentemente, un sistema basado en la capacidad de ahorro de los que puedan hacerlo, es un complemento necesario de un componente basado en la solidaridad. Más aún, tiene todo el sentido del mundo que el sistema estatal se dedique, prioritariamente, a evitar la pobreza en la vejez, en lugar de financiar pensiones de grupos de altos ingresos.

De lo anterior y de la experiencia mundial, se desprende que el sistema de pensiones debiera ser de carácter mixto, basado tanto en el reparto como en el ahorro, de forma que cada pilar contribuya con sus características a compensar falencias de los otros.

En lo inmediato, eso significa que para Chile la futura reforma debiera implicar un aumento muy significativo del pilar solidario, por cuanto el sistema de ahorro individual –que por el momento canaliza la mayoría de los recursos– ya demostró sus debilidades y no cabe seguir expandiendo algo que no ha funcionado según lo prometido. En palabras atribuidas a Einstein, sería ilógico esperar resultados diferentes si se insiste en repetir lo hecho hasta ahora. El cambio estructural del sistema de pensiones es sin duda necesario.

- El contenido vertido en esta columna de opinión es de exclusiva responsabilidad de su autor, y no refleja necesariamente la línea editorial ni postura de El Mostrador.