MERCADOS

Foto: Felipe Constanzo/Agencia UNO

MERCADOS

Foto: Felipe Constanzo/Agencia UNO

Sueño de la casa propia sigue cuesta arriba: tasas de créditos hipotecarios se resisten a bajar

La diferencia entre una persona que tomó un crédito en octubre de 2019 y otra que tomó el mismo crédito hoy es que esta última, a través del mismo producto financiero, terminará pagando un sobreprecio de poco más de $52 millones. Además, el requisito de renta mínima para acceder a estos créditos ha aumentado. Según el último informe de “Mi Mejor Tasa”, Estado tiene el costo más bajo y Falabella es el más caro. En promedio, el costo final del crédito resulta ser más elevado de lo que sugieren las tasas de referencia de los bancos, con un dividendo mensual considerable y gastos iniciales notables.

El sueño de la casa propia sigue cuesta arriba. Según el informe de septiembre de www.mimejortasa.cl, el costo final de los créditos hipotecarios este mes sigue siendo mayor que el cierre de 2022 y el registrado hace doce meses. En una perspectiva más amplia, a partir del estallido social (y posteriormente potenciado con la pandemia del Covid 19), las tasas comenzaron a subir, con una clara tendencia al alza (con pausa en mayo 2020-marzo2021); desde comienzos del 2022 las tasas han seguido un “canal lateral” que aún no rompe el piso de UF+5,5% anual y, por lo tanto, aún no podemos hablar de que las tasas han comenzado a bajar en forma significativa y de tendencia.

Los siguientes gráficos muestran la evolución que ha tenido el costo final del crédito para los 4 ejercicios a los cuales “Mi Mejor Tasa” hace seguimiento:

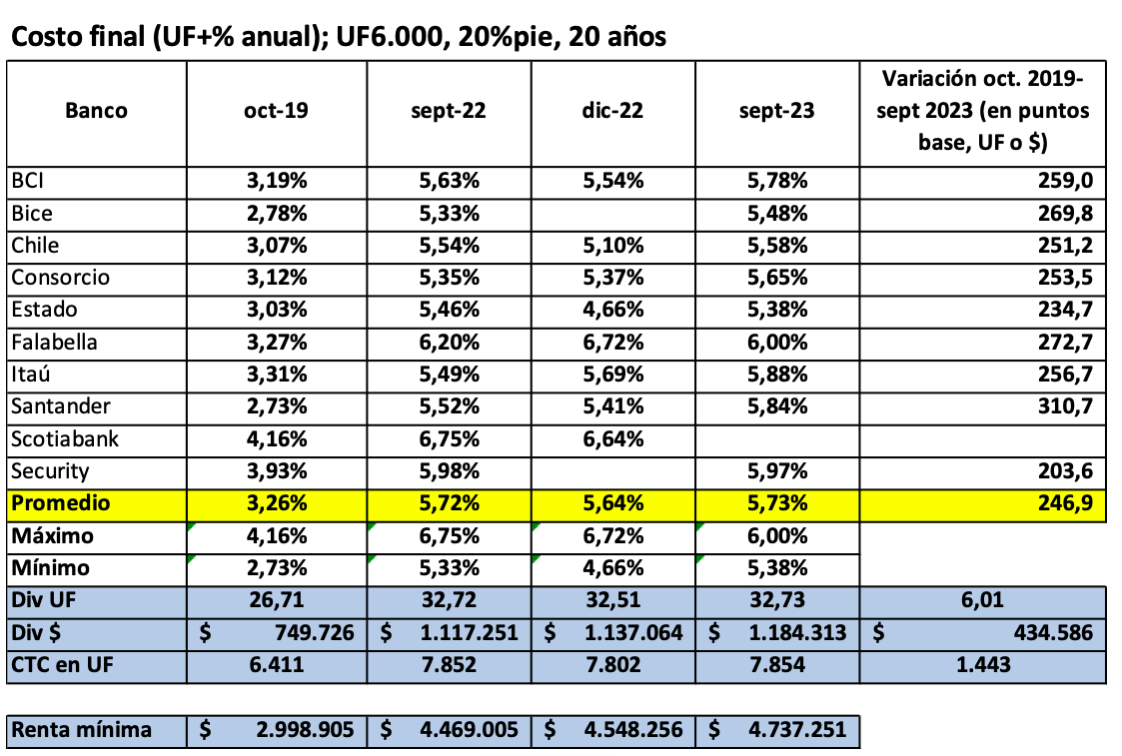

En el caso de un crédito de 6.000 UF, 20% pie, 20 años:

El costo final para el cliente alcanzó en septiembre 2023 un promedio de UF+5,73% anual, mayor que septiembre 2022 (UF+5,72% anual) y diciembre 2022 (UF+5,64% anual). El dividendo promedio mensual con seguros incluidos es UF 32,73 ($1.184.313). En octubre 2019, el mismo era UF 26,71 ($749.726). Esto quiere decir que el dividendo mensual seguros incluidos aumentó $434.586, es decir, un 58% en el periodo. ¿Cuánto se debe a mayor tasa de interés y cuánto se debe a inflación? La mitad lo explica la inflación y la otra mitad el aumento en la tasa de interés.

La diferencia entre una persona que tomó este crédito en octubre 2019 versus otra persona que tomó el mismo crédito hoy, es que esta última, por el mismo producto financiero, terminará pagando un sobreprecio de UF 1.443 en todo el período + la inflación (esto es, $52,2 millones en pesos de hoy + la inflación correspondiente de los próximos 20 años).

Por otra parte, el requisito de renta mínima para acceder a este crédito también ha aumentado: en octubre 2019, para acceder a este crédito se requería una renta mínima de $2.998.905; hoy, la renta mínima es de $4.737.251.

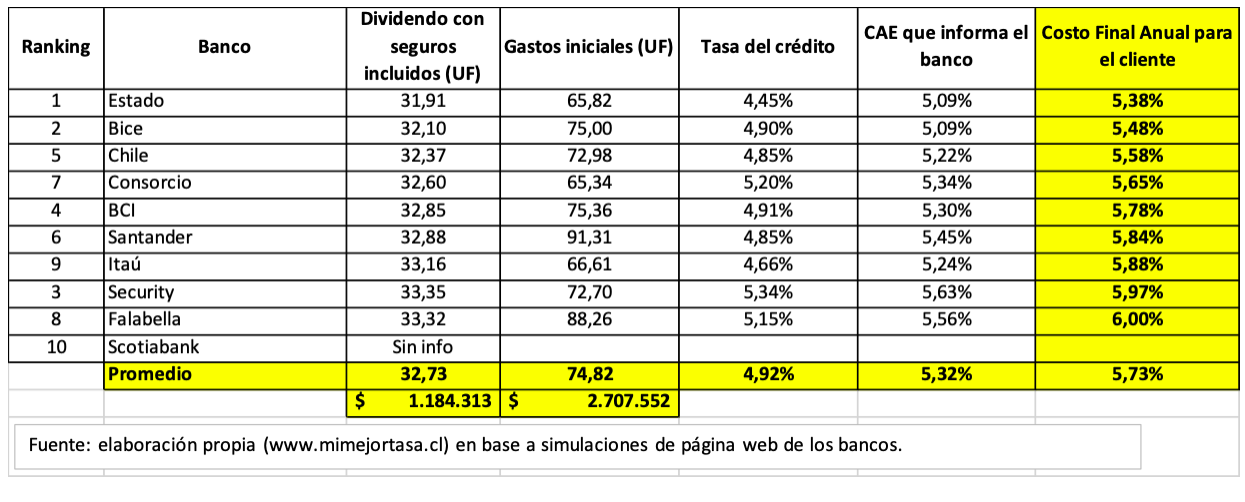

Con respecto al ranking para este ejercicio (crédito de UF 6.000, 20% de pie, a 20 años):

Para todos los casos, la Carga Anual Equivalente (CAE) calculada por el banco subestima el verdadero costo final para el cliente.

Estado es el banco con el costo final más bajo para este crédito con UF+5,38% anual (pero su simulador web tiene errores en el cálculo de la Carga Anual Equivalente); Falabella es el más caro con UF+6,00% anual. En promedio, para este crédito consultado, la tasa de pizarra del banco (con la cual calcula el dividendo sin seguros) es UF+4,92% anual; sin embargo, sumando todos los desembolsos que tiene que hacer el cliente y calculando la correcta tasa anual, el costo final sube a UF+5,73% anual. En promedio, este crédito tiene un dividendo final de UF32,73 mensual (seguros incluidos) y gastos iniciales de UF74,82.

Resumen de ranking en 4 ejercicios de créditos