Según investigación esto es “una forma de control social sobre el presente y futuro de muchos estudiantes”

Según investigación esto es “una forma de control social sobre el presente y futuro de muchos estudiantes”

El negocio del CAE: la danza de billones del Estado que van a dar a la banca privada

De acuerdo al estudio “Endeudar para gobernar y mercantilizar: El caso del CAE”, de Fundación Sol, entre el 2006 y el 2015 la banca ha aprobado créditos por un monto equivalente a 134,2 millones de UF, lo que significa que los más de 600 mil estudiantes endeudados con CAE deben al menos $3,44 billones base. Por su parte, el fisco ha pagado 79,78 millones de UF a los bancos, correspondientes a la compra de carteras de créditos y al sobreprecio cobrado por estas instituciones.

El Crédito con Aval del Estado (CAE) ha sido una de las formas de financiamiento a la educación superior más criticadas por distintos sectores del mundo educacional. Según la rectora de la Universidad de Aysén, el CAE convirtió al Estado en una “caja pagadora a los privados”, y desde el sector estudiantil lo han definido como el ícono del endeudamiento y la precarización de los estudiantes del sistema educacional chileno.

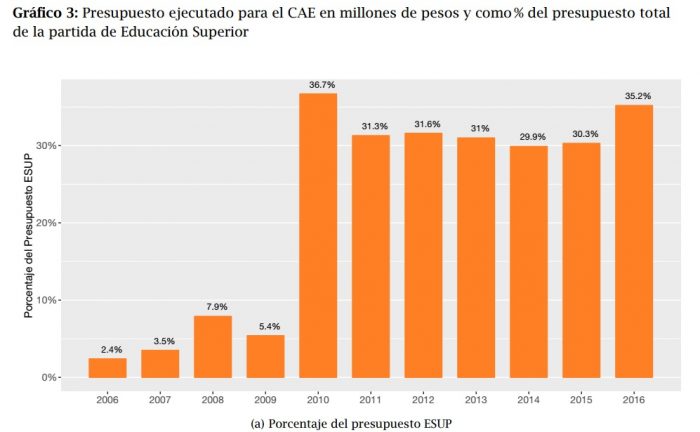

Es por esto que el desglose de la partida para educación superior del Presupuesto para el año 2016, prendió las alarmas, ya que la partida más relevante del año 2016 para Educación Superior es la de compra de títulos y valores correspondientes al CAE. Debido a esto el fisco destinó más de $600 mil millones para que funcione el crédito, lo que significa cerca de un 35,2% del Presupuesto, esto frente al 29,5% destinado a la gratuidad, lo que trajo consigo la molestia dentro de rectores y estudiantes.

“Si a esto se le suma la posibilidad de que el CAE vaya directamente asociado a la gratuidad, hay señales claras de que por más que haya educación gratuita se mantiene la presencia de los bancos y la idea de que los estudiantes son consumidores de un producto y que el Estado solo va a avalar el consumo de este producto”, señala la vocera Confech, Marta Matamala.

La pregunta es por qué se fomenta una medida que ha significado el endeudamiento de más de 600 mil estudiantes y que ha sido calificado como un verdadero negocio para la banca privada, que es la que gestiona el CAE. Esta es la incógnita que intenta revelar el estudio “Endeudar para gobernar y mercantilizar: El caso del CAE”, realizado por los investigadores de Fundación Sol, Marco Kremerman y Alexander Páez.

El CAE fue implementado en el año 2006 bajo el Gobierno de Ricardo Lagos, cuando Sergio Bitar era ministro de Educación. Su objetivo era ampliar el acceso de los estudiantes más vulnerables a la Educación Superior por medio de un crédito especial y utilizar a la Banca como intermediario, porque “el Estado no contaba con los recursos necesarios” para implementar dicha política pública, explica Marco Kremerman. Dicho objetivo ha sido cumplido: “El año 2005, antes de que comience a operar el CAE, se registra una matrícula total de 663.679 alumnos, mientras el año 2015 se llega a 1.232.701 matriculados”, señala el estudio de Fundación Sol.

Junto con el aumento de la matrícula también se incrementan los recursos invertidos en el CAE. De esta forma se pasa de invertir un 2,4 % del Presupuesto de la partida de Educación Superior en el año 2006 a un 35,2%, para el 2016. Además, se incrementa el número de estudiantes endeudados. Según la Sbif, “en marzo de 2010 se registraban en torno a 270 mil jóvenes endeudados –por créditos para financiar la educación–, en septiembre de 2015 ya se ha llegado a casi 700 mil, explicando el CAE el 85% de la deuda total”, destaca el informe.

Según el estudio estas cifras demuestran que “educarse y endeudarse son parte de la misma ecuación” y que el Estado y el mercado ha generado por medio del CAE una forma de “control social y vital sobre el presente y futuro de muchos estudiantes a través de la deuda”, ya que el endeudamiento en una edad temprana en montos altos, como significa estudiar una carrera universitaria o técnica en Chile, trae aparejada una extrema dependencia y precarización del futuro laboral de los jóvenes endeudados. Así con “la extensión indiscriminada del CAE, los alumnos se han transformado en verdaderos rehenes del sistema”.

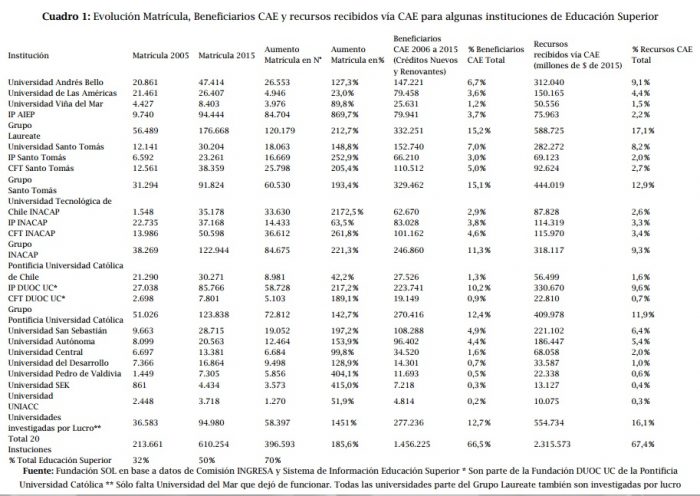

Los dueños del negocio

El documento “Endeudar para gobernar y mercantilizar: El caso del CAE”, establece que, a pesar de que existe una evidente ampliación de la matrícula, “el 70% de este aumento se concentra en solo 20 instituciones que pertenecen a los grupos educacionales: Laureate International, Santo Tomás, INACAP y a la Pontificia Universidad Católica”, además incluye a “aquellas universidades investigadas por lucro, tales como la Universidad San Sebastián, Autónoma, Central, del Desarrollo, entre otras”.

[cita tipo= «destaque»]Según el estudio, es preocupante el monto pagado por el sobreprecio o recarga a los bancos, el que alcanza –como consigna la Dipres– casi los 17 millones de UF, el que equivale a pagar un 28,3% de sobreprecio, casi cinco veces más que el 6% que se requería originalmente. Justamente en el ítem en que, de acuerdo a los expertos, reside el negocio de la banca respecto al CAE. De acuerdo a la comisión Ingresa, este sobreprecio pagado por el Fisco a los bancos alcanzó los $452.691 millones.[/cita]

Este aumento de la matrícula en el sector de instituciones privadas ha ido en desmedro de la matrícula en los establecimientos estatales, los que han aumentado en solo “17.321 alumnos y su participación en el total se reduce a sólo 15,3 %, convirtiéndose en un apéndice del sistema de Educación Superior”, agrega.

Por otra parte, estas 20 instituciones privadas concentran el 66,5% de los alumnos que acceden al CAE, de esta forma las instituciones de educación superior pasan a ser uno de los principales actores involucrados en la permanencia de este sistema, esboza el estudio. A estas IES va “el 67,4% de los recursos que por esta vía ha recibido desde el año 2006 todo el sistema de Educación Superior chileno, lo que equivale a más de $2,3 billones. Sólo el Grupo Laureate International, ha recibido casi $600 mil millones a través del CAE”, destaca el estudio.

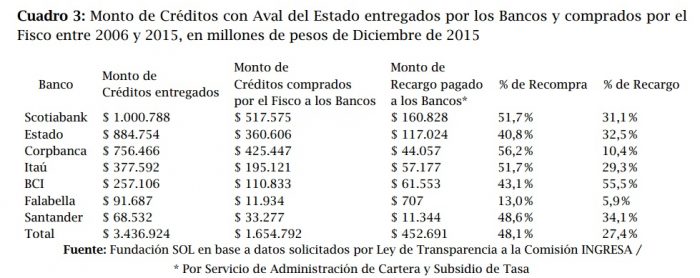

Son cinco las casas crediticias que se han adjudicado el 95% de las carteras CAE: Scotiabank, CorpBanca, Banco Estado, Itaú y BCI, estos han entregado $3,44 billones (millones de millones) en créditos a los estudiantes entre los años 2006 y 2015.

Los sobreprecios, el verdadero origen del CAE

La pregunta es cuánto ha invertido el Estado en el proceso de implementación del CAE, y por qué parece ser un sistema que asegura su sostenibilidad para la banca a largo plazo. La investigación de Fundación Sol explica que “para hacer este negocio aún más atractivo para la Banca, el Estado se comprometió originalmente a subsidiar a los bancos participantes, comprando cada año el 25% de los créditos entregados, con un sobreprecio del 6 %”, compromiso que fue ejecutado por el ministro de la época.

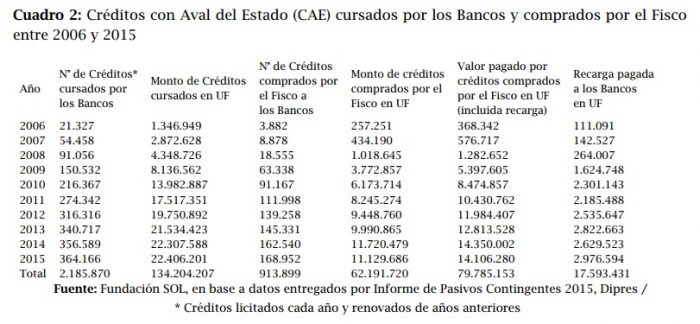

Desde la implementación del Crédito con Aval del Estado, en el año 2006 hasta el año 2015, la Comisión Ingresa ha aprobado 2.185.870 créditos para alumnos nuevos y renovantes, según la información entregada por la Dipres. Durante el mismo periodo los bancos entregaron créditos por un monto equivalente a 134,2 millones de UF, lo que significa que los estudiantes endeudados con CAE deben al menos $3,44 billones en total, sin contar los montos de intereses asignados, que pueden variar desde un 2% hasta un 5,8% y las multas por morosidad.

Cumpliendo con el compromiso que hacía más sostenible el sistema en el tiempo, el fisco ha comprado el 48% de los créditos entregados por los bancos, porcentaje muy por encima de lo que se había definido originalmente (25%). Por estas compras el Estado ha pagado 62,19 millones de UF, en créditos base. Si a esto se le suma el sobreprecio asignado se llega a un costo final de 79,78 millones de UF, lo que significa que el fisco ha pagado más de $2 billones** por comprar parte de la cartera de deudores CAE a los bancos.

Según el estudio, es preocupante el monto pagado por el sobreprecio o recarga a los bancos, el que alcanza –como consigna la Dipres– casi los 17 millones de UF, el que equivale a pagar un 28,3% de sobreprecio, casi cinco veces más que el 6% que se requería originalmente. Justamente en el ítem en que, de acuerdo a los expertos, reside el negocio de la banca respecto al CAE. A juicio de la comisión Ingresa, este sobreprecio pagado por el fisco a los bancos alcanzó los $452.691 millones.

Los bancos “Corpbanca, Itaú y Soctiabank, presentan más del 50 % de los créditos entregados que ya han sido adquiridos por el fisco y en cuanto al recargo, destaca el BCI, el cual recibió un considerable sobreprecio de 55,5% por los créditos que el fisco le compró”.

Respecto a los recursos obtenidos por las universidades “dentro de los 15 establecimientos que más han recibido recursos entre 2006 y 2015”, el fisco ha comprado cerca de un 67,3% de los créditos de estudiantes que cursan o cursaron carreras en la Universidad Autónoma y hasta 25,1% para el caso del CFT del grupo Santo Tomás.

“Resulta llamativo que exista tanto interés de los bancos por deshacerse de los créditos entregados a estudiantes de universidades privadas como Las Américas, San Sebastián o Autónoma. Al parecer esto podría estar relacionado con el riesgo que representan los titulares (alumnos) de tales instrumentos de deuda”, concluye el documento.

Reproducción del endeudamiento y precarización laboral

La situación socioeconómica de los hogares de los estudiantes que deciden estudiar con este sistema es compleja. Según el estudio de Fundación Sol, “son hogares con alta presión para que el miembro del hogar con CAE se inserte laboralmente y produzca ingresos”.

“El monto mensual de crédito otorgado significa el 92% de los ingresos totales (incluidas transferencias monetarias e imputación de alquiler) de los hogares del quintil de más bajos ingresos (…) es decir, supera con creces los ingresos que son capaces de producir esas familias para solventar el pago del crédito”, se sostiene.

Además, en los primeros tres quintiles supera el 35% de los ingresos totales de la familia, esto significa “más que una ayuda monetaria relevante, una carga financiera que presiona al aumento en la producción de ingresos”, sentencia el estudio.

Además el acceso a trabajo tampoco está asegurado en los estudiantes que se financian con este mecanismo, al contrario, una parte de ellos vive etapas de precarización laboral profundas, que se vuelven críticas ante la presión de tener que pagar con la deuda: “Al analizar los ingresos de los estudiantes que trabajan por tipo de crédito, quienes tienen el CAE, tienen en promedio menores ingresos de la ocupación principal que aquellos que tienen otro tipo de crédito o no tienen crédito”, señala el informe.

Idea que refuerza la vocera de la Confech, Marta Matamala, quien asegura que muchos estudiantes que estudiaron con CAE y están empezando a egresar no trabajan ejerciendo su carrera: “Esta es una bomba de tiempo que en los próximos años va a explotar y tendremos a miles de personas trabajando en áreas que no estudiaron”.

El CAE que se resiste a morir

Para Marco Kremerman, uno de los autores de la investigación, el CAE refleja el principio del subsidio a la demanda en el sistema de educación superior, la que “es una forma ideológica de financiar a las IES” que ha sido reproducida desde la dictadura hasta el presente gobierno.

A juicio del investigador, los datos del estudio reflejan “una serie de contradicciones” entre el argumento entregado para implementar el CAE y lo que finalmente ha resultado del proceso de implementación de este. “La idea de que el Estado no tenía recursos termina siendo algo totalmente falso, porque cuando uno revisa los resultados y se fija en que finalmente ha pasado, se da cuenta de que ha habido un 48% de recompra de créditos con un sobreprecio de 28%, lo que evidencia que recursos había”.

“Una herramienta como el CAE es una herramienta de disciplinamiento social, ya que por estudiar ahora, debes empezar a responder por el crédito ya (…) generamos una enorme mochila en las personas que estudian y las autoridades, las instituciones de Educación Superior y a quienes les interesa que el CAE siga, comienzan a utilizar a los estudiantes endeudados como rehenes, con el argumento de ‘cómo se les va a negar o a discriminar porque no pueden financiar sus carreras’, pero saben que puede parecer un salvavidas al corto plazo, pero a la larga es un gran peso”, agrega Kremerman.

Por su parte, el sociólogo y coautor del estudio, Alexander Paez, señala que “el CAE produce una inseguridad financiera para los hogares, mientras entrega estabilidad financiera a Bancos e Instituciones Privadas de Educación Superior (…) asegura un negocio y disciplina a los hogares en su reproducción futura».

“La política de financiamiento asociada al CAE, es un ejemplo de cómo es posible utilizar lo que otrora eran derechos sociales con un doble propósito mercantilizador: por un lado, otorgar financiamiento estable, por medio de la demanda a las universidades privadas, incluso aquellas que están siendo investigadas por lucro. Y por otro lado, subvencionar estatalmente el negocio bancario, ofreciendo estudiantes provenientes de hogares de bajos ingresos al endeudamiento bancario bajo garantías estatales insólitas para cualquier negocio”, sentencia Paez.

Respecto al futuro del CAE, ad portas de una reforma a la Educación Superior, Marcela Letelier Porras, directora ejecutiva del Cuech, señala que “no será simple para este gobierno abandonar las políticas de mercado en educación superior, pues durante décadas el Estado impulsó un crecimiento masivo y desregulado de la cobertura que permitió el aumento de matrícula en IES privadas con garantías mínimas”. Agrega que “probablemente, lo que espera el gobierno es que, a medida que aumenta la gratuidad, la cantidad de alumnos con CAE disminuya gradualmente y se diseñe un nuevo crédito –que esperamos no pase por el banco como intermediario– para alumnos de último nivel o que pierdan el beneficio de la gratuidad en los términos planteados por el gobierno”.

Por su parte, Marta Matamala, presidenta de la Feusach, señala que “esperamos que los fondos del Mineduc vayan directamente a instituciones que tengan un compromiso con el país, que no que solo se elimine el AFI y se termine con la competencia con los estudiante, sino que el CAE desaparezca. Esta es una política que ha sido nefasta, que ya está cobrando sus primeras víctimas y que por lo demás es un gasto gigantesco para el Estado, que a los únicos que beneficia es a los dueños de los bancos”.

La vocera Confech explica que los estudiantes esperan que “toda esa plata que están recibiendo los bancos y las instituciones privadas vaya a dar a Instituciones de Educación Superior públicas que puedan recibir a estos estudiantes y que tengan asegurada una educación de excelencia”, junto con esto, “el fin del Aporte Fiscal Indirecto y del CAE y que el financiamiento vaya directamente a las instituciones de educación superior”.

(*) Revisar el estudio “Endeudar para gobernar y mercantilizar: El caso del CAE” completo en la página de Fundación Sol.

(**) Valor UF del 21 de abril de 2016.