Royalty: El Mercurio Miente

Bueno, en estricto rigor los que faltan a la verdad esta vez son el Consejo Minero y Price-Waterhouse. Pero como El Mercurio no se pierde una, publica con gran bombo sus falsedades en su edición del 13 de septiembre 2010. Según ellos, Chile es ¡el tercer país del mundo con impuestos más elevados a la minería!

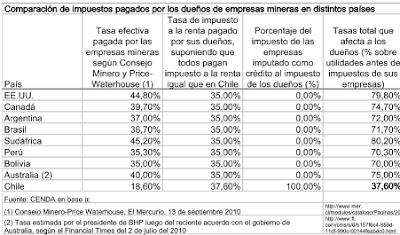

Para demostrarlo, comparan lo que pagan las empresas en otros países con lo que pagan sus dueños en Chile. Peras con manzanas. No dicen que estos últimos también pagan impuestos en los países referidos, con tasas muy superiores a las chilenas. Tampoco mencionan que éstos se suman a lo que tributan allí sus empresas, mientras en Chile lo que pagan éstas últimas constituye un crédito a los impuestos de sus dueños.

La verdad es que en Chile las empresas mineras no pagan impuestos. Cero punto cero. Sólo anticipan parte de los impuestos de sus dueños. Éstos, por su parte, están sujetos a las mismas tasas que cualquier persona de ingresos considerables. Y éstas son muy inferiores a las tasas de impuestos a la renta de todos los países desarrollados. Vivimos en Jauja.

Según el «estudio» de Price Waterhouse y el Consejo Minero citado por El Mercurio, las mineras pagan en Chile un «impuesto global» de 37,6 por ciento, detrás de EE.UU. y Canadá, donde según ellos pagan hasta 44,8 por ciento y 39,7 por ciento, respectivamente.

Según sus propios balances, como comprueba el estudio de CENDA «Tributación y ganancias de la Gran Minería,» en el período 2005-2009, las grandes mineras privadas devengaron impuestos totales equivalentes a un 18,6 por ciento de sus ganancias antes de impuestos. Eso incluye el mal llamado «Royalty-2.» En comparación, según el «estudio» del Consejo Minero y sus asesores Price Waterhouse, en los EE.UU. pagan 44,8 por ciento y en Canadá 39,7 por ciento, como se ha mencionado. La misma fuente señala que en Argentina pagan 37 por ciento, en Brasil 36,7 por ciento, en Sudáfrica hasta 45,2 por ciento, en Perú 35,3 por ciento, en Bolivia 35 por ciento, y en Australia 34,4 por ciento.

En este último país – de donde son originarias las más grandes del mundo – acaban de acordar con el gobierno un nuevo trato de impuestos, que resulta en el pago de una tasa efectiva de 40 por ciento, según estimaciones del propio presidente de BHP Billiton que recoge el Financial Times del 2 de julio del 2010.

Esos son los impuestos devengados por las empresas mineras en todos los países mencionados. Luego, sus dueños tienen que pagar sus propios impuestos a la renta sobre las ganancias retiradas de sus empresas. En Chile, en el caso de las inversiones extranjeras regidas por el DL600 como son las mineras, éstas quedan afectas a una tasa de 35 por ciento. Sin embargo, se descuentan como un crédito a esos impuestos, los que antes pagaron sus empresas. Es exactamente el mismo tratamiento que se da a cualquier otro inversionista extranjero de cualquier otro rubro sometido al DL600.

El mismo tratamiento reciben todos los propietarios de empresas nacionales de cualquier rubro, que también quedan sometidos a una tasa de global complementario que generalmente es de 35 por ciento, a la cual pueden imputar como crédito lo pagado antes por sus empresas, que están afectas a una tasa de 17 por ciento, igual que las mineras. En ambos casos, los dueños tributan solo sobre utilidades retiradas, repatriadas en el caso de los inversionistas extranjeros. Es decir, si las retienen solo pagan el 17 por ciento adelantado por las empresas.

De este modo, como todo el mundo sabe, en Chile las empresas no pagan impuestos, solo anticipan un 17 por ciento de sus utilidades que luego sus dueños imputan como crédito a sus propios impuestos a la renta, cuya tasa máxima usualmente es de 35 por ciento.

Por cierto, todas las empresas y especialmente las mineras, pagan mucho menos que los impuestos que devengan, puesto que difieren una buena parte mediante depreciación acelerada y otros mecanismos.

Una sola minera, por ejemplo, consigna en sus balances impuestos diferidos acumulados por 2.800 millones de dólares. Por otra parte, todas ellas y especialmente las mineras como demostró Exxon en La Disputada, disfrazan el retiro de parte de sus utilidades como pago de intereses a empresas relacionadas establecidas en paraísos fiscales. Adicionalmente, en Chile, las personas acaudaladas usualmente eluden el pago de impuestos trasladando sucesivamente las utilidades retiradas a una catarata de empresas de papel, donde van quedado supuestamente almacenadas en el llamado «fondo de utilidades tributables» o FUT. Según el Servicio de Impuestos Internos, actualmente se han acumulado en el FUT utilidades percibidas pero no tributadas por un valor total superior a los 200.000 millones de dólares, es decir, un monto equivalente al producto interno bruto, PIB, del país.

Las mineras están sometidas de este modo exactamente al mismo tratamiento que cualquier otra empresa que opera en Chile. La única diferencia es el llamado «royalty-2,» que es un impuesto específico de 5 por ciento sobre sus utilidades, que vienen pagando desde el 2005, por el mineral que se llevan.

Sin embargo, al momento de calcular el impuesto a la renta de la empresa, este cargo es considerado un costo, al igual que los salarios, el petróleo o cualquier otro insumo. Es decir, el «royalty-2» se paga, pero luego se descuenta de la base imponible sobre la cual las mineras pagan un 17 por ciento como cualquier otra empresa. De este modo, por ejemplo, si una minera paga 100 dólares de «royalty-2,» la misma cifra se va a descontar de la base imponible, de modo que el impuesto a la renta de la empresa va a resultar inferior en 17 dólares. Así, el pago neto por «royalty-2» va a ser sólo de 83 dólares.

Agregando este «royalty-2» neto al impuesto a la renta de 17 por ciento, las mineras quedan sometidas a una tasa efectiva de 18,6 por ciento de sus utilidades, según sus balances de los últimos cinco años. Por este motivo y también porque algunos inversionistas mineros extranjeros todavía están regidos por la invariabilidad tributaria del DL600 – que paga 42 por ciento en lugar de 35 por ciento – la tasa efectiva que pagan los dueños extranjeros de las mineras por las utilidades repatriadas es de 37,6 por ciento, según calcula el «estudio» del Consejo Minero y Price-Waterhouse.

Si se suman los impuestos de las empresas y de sus dueños y suponiendo que estos últimos estuvieran afectos a una tasa de impuesto a la renta de 35 por ciento como en Chile – en realidad es muy superior en casi todos los países -, «las tasas globales» del Consejo Minero y Price-Waterhouse resultarían del siguiente modo: